Seitdem es in den USA grünes Licht für die Bitcoin-Spot-ETFs gab, kennt der Kurs des erst 15 Jahre alten Assets quasi nur einen Weg – und zwar den nach oben. Nach der initialen Korrektur unmittelbar nach der lange antizipierten Zulassung gab es nur eine Handvoll verhältnismäßig kleiner Kursrutsche, die jedoch innerhalb weniger Stunden wieder aufgekauft wurden – bis auf die aktuelle von rund 10 Prozent. Die Nettozuflüsse in die ETFs liegen in aller Regel bei mehreren hundert Millionen US-Dollar pro Tag und die Kaufnachfrage scheint eher weiter an Fahrt aufzunehmen, als nachzulassen.

Hat sich seit diesem Meilenstein für die Adoption von Satoshi Nakamotos Kreation nun ein für alle Mal etwas bei Bitcoin geändert? Sind wir jetzt in der Phase angekommen, in der wirklich jedem klar ist, dass Bitcoin nicht mehr verschwinden wird? Kann das bedeuten, dass Bärenmärkte mit Korrekturen von 70 Prozent und mehr eine nette Anekdote aus der Vergangenheit bleiben?

Bitcoins Weg in den Mainstream

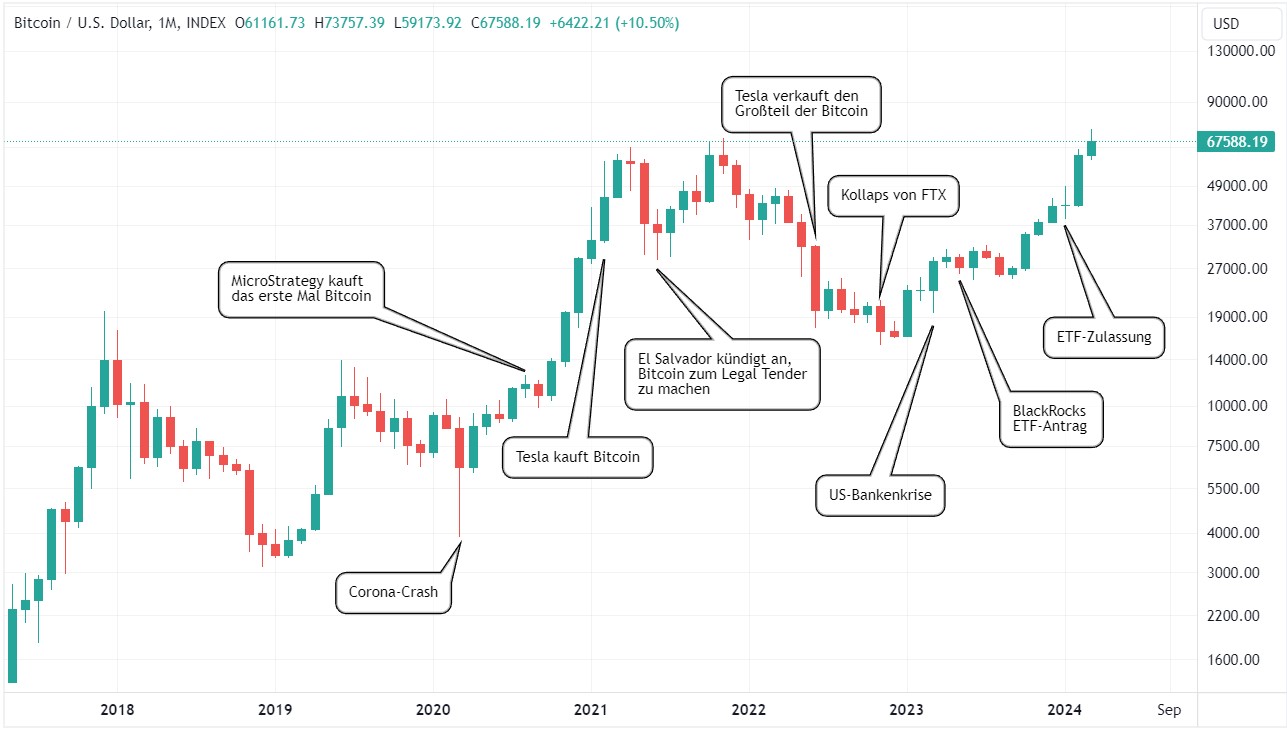

Nach dem Genesis-Block am 3. Januar 2009 ist Bitcoin einige Stufen durchlaufen. Zuerst war das Asset quasi wertlos und nur Cypherpunks und IT-Nerds interessierten sich für das neue Magic Internet Money. Mit der Zeit bekam Bitcoin dann einen monetären Wert: Die ersten Realweltgüter wurden gegen Bitcoin verkauft und einige Monate später entwickelte sich Satoshi Nakomotos Kreation zum Nummer-eins-Geld für Aktivitäten im Darknet.

Bitcoin machte auf dem Weg in die breitere Adoption häufig mit starken Kursanstiegen auf sich aufmerksam. Und immer als nach Phasen der Überhitzung der Preis um hohe zweistellige Prozentzahlen abtauchte, erklärten die meisten die Erfolgsgeschichte für beendet – bis der Kurs ein paar Monate oder Jahre später wieder auf neue Höhen stieg. Spätestens während des Bullenmarktes im Jahr 2017 hatte dann fast jeder einmal von Bitcoin gehört: Die bedeutendste Kryptowährung erreichte erstmals eine Marktkapitalisierung von mehreren hundert Milliarden US-Dollar und spielte damit in der Liga von Unternehmen wie McDonalds. Es folgte zwar im Anschluss wieder ein Kursrutsch von um die 80 Prozent, doch Bitcoin wurde nun doch vermehrt ernst genommen.

Als dann die Welt im Jahr 2020 aus den Fugen geriet und die westlichen Zentralbanken die Märkte in Reaktion auf die Corona-Lockdowns mit Liquidität fluteten, erkannten einige Visionäre, dass Bitcoin sie davor schützen kann. Mit MicroStrategy investierte das erste börsennotierte Unternehmen in das polarisierende Asset – wenige Wochen später folgten Tesla und Block. Und als im Jahr 2021 noch mit El Salvador das erste Land der Welt Bitcoin zum offiziellen Zahlungsmittel machte und eigene Bestände aufbaute, war das, was als Magic Internet Money begann, nicht mehr zu ignorieren.

Doch auch nach den vielen fundamental positiven Entwicklungen im letzten Zyklus kam erneut ein heftiger Bärenmarkt. Viele Unternehmen aus der Krypto-Branche und welche, die Verstrickungen in diese hatten, kollabierten, als Zentralbanken in Reaktion auf die Inflation die Zinsen angehoben haben und die allgemeine Investitionsfreude nachließ. Gleichzeit schwebte noch die Gefahr eines Verbotes wie ein Damoklesschwert über dem noch immer jungen Asset. Doch auch von diesen zu Vertrauensverlusten führenden Kaskadeneffekten, die mit dem Kollaps der damals zweitgrößten Krypto-Börse FTX ihren Tiefpunkt fanden, konnte sich Bitcoin wieder erholen.

Der Frühling begann: Bitcoin konnte sich im Rahmen der Bankenkrise 2023 als sicherer Hafen behaupten und als im Juni letzten Jahres der größte und einflussreichste Vermögensverwalter der Welt einen Antrag für einen Bitcoin-Spot-ETF einreichte, war aufmerksamen Marktbeobachtern schon klar, dass jetzt bald eine neue Ära beginnt.

Bitcoin ist erwachsen geworden

Am 11. Januar 2024 war es schließlich so weit: Die US-amerikanische Wertpapier- und Börsenaufsichtsbehörde SEC gab grünes Licht für die Bitcoin-Spot-ETFs. Dieses Datum markiert vermutlich den Zeitpunkt des Erwachsenwerdens von Bitcoin – gerade einmal 15 Jahre nach der Geburtsstunde. Michael Saylor, der Gründer von MicroStrategy und bekannter „Bitcoin-Bulle“, vergleicht den Einfluss der Zulassung mit einem Online-Business, das jetzt erstmals eine eigene Website hat.

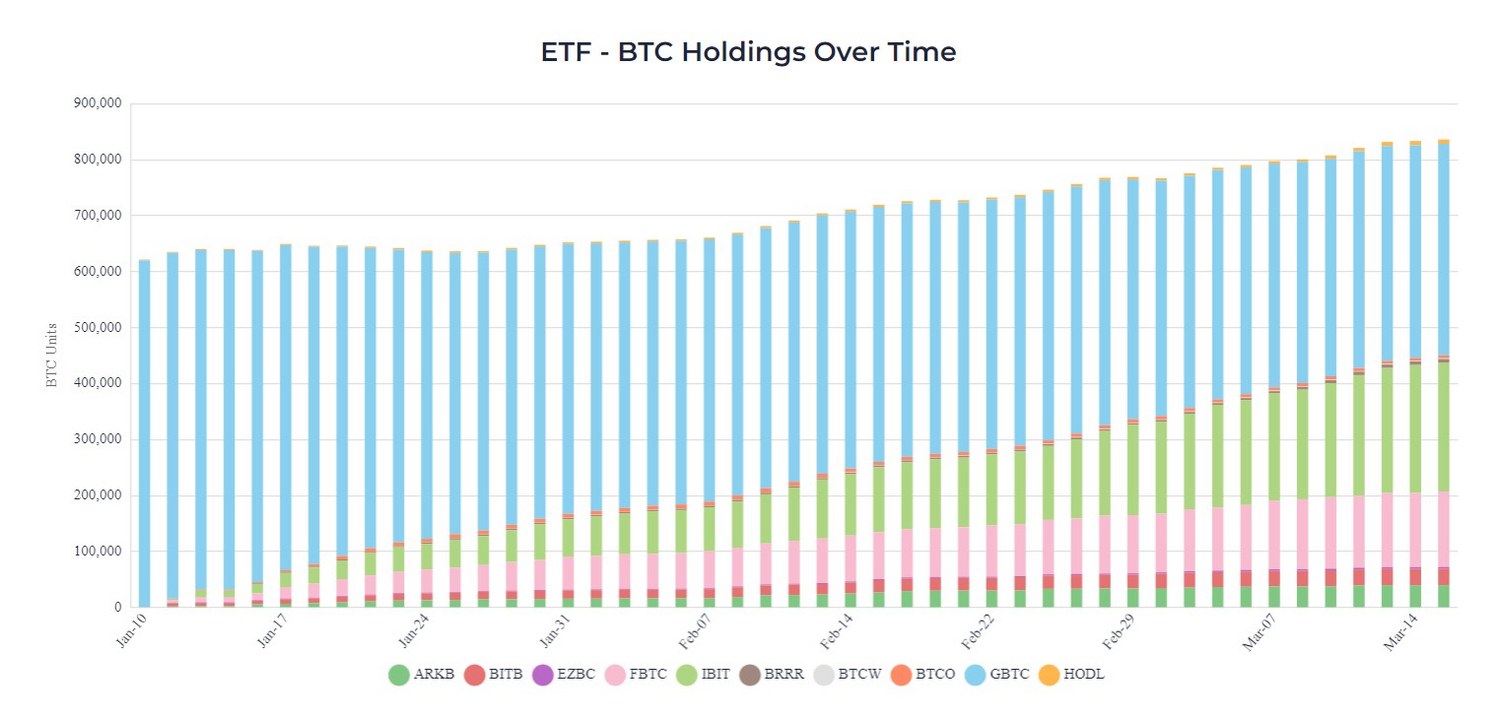

Die neuen Anlagevehikel sprengten selbst Saylors positive Erwartungen. Alleine der ETF von BlackRock hält nach nur 2 Monaten mehr als 15 Milliarden US-Dollar und täglich saugen die Vermögensverwalter tausende Bitcoin im Auftrag ihrer Kunden vom Markt. Insgesamt liegen jetzt mehr als 800.000 BTC in den börsengehandelten Fonds – rund 4 Prozent der maximalen Menge von knapp 21 Millionen Coins.

Die Zulassung der ETFs hatte weitreichende Implikationen. Aufgrund der Lobbystärke von BlackRock und Co. ist ein Bitcoin-Verbot nun endgültig vom Tisch. Neben Großbanken wie Morgan Stanley verkündeten nun auch staatliche Pensionsfonds Interesse an den Anlagevehikeln, die das erfolgreichste Asset aller Zeiten leicht investierbar machen.

Jetzt mehren sich die Aussagen von Marktbeobachtern, dass unter diesen Umständen Bärenmärkte mit großen Korrekturen – die in der Vergangenheit ausnahmslos grandiose Einstiegsmöglichkeiten waren – ein Relikt der Vergangenheit werden.

Bitcoin Gold Rush

Michael Saylor spricht in diesem Zusammenhang vom Bitcoin Gold Rush. Ursprünglich bezieht sich der Begriff des Goldrauschs auf die Erschließung von Gebieten, wo Gold abzubauen ist sowie die vermehrte Suche nach dem Edelmetall. Metaphorisch wird der Ausdruck aber auch verwendet, um eine Möglichkeit zu beschreiben, mit der sehr viel Vermögen aufgebaut werden kann.

Diese Goldgräberstimmung im Bitcoin-Markt sieht Saylor nun eingeleitet durch Zulassung der Bitcoin-Spot-ETFs im Januar dieses Jahres – und sie soll noch lange nicht zu Ende sein.

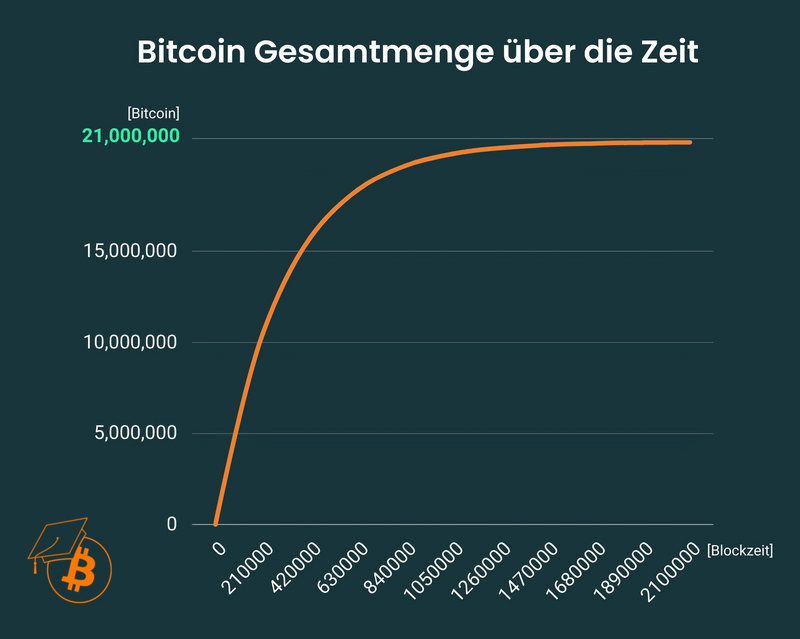

Wir befinden uns im Bitcoin Gold Rush. Dieser starte im Januar 2024 und wird in etwa bis November 2034 andauern. […] Im November 2034 werden 99 Prozent aller Bitcoin geschürft sein und die letzten 1 Prozent kommen über die nächsten 100 Jahre. Im Endeffekt wird die Stock-to-Flow-Ratio [zirkulierende Menge / neu hinzukommende Menge] von Bitcoin dann unendlich sein.

Zum Beginn des Gold Rushs konnte keine Bank Bitcoin verwahren, kein institutioneller Investor konnte Bitcoin kaufen […] Als die Spot-ETFs zugelassen wurden, haben sie eine Lawine in Gang gesetzt – der Geist ist aus der Flasche. Es ist irrelevant geworden, wer der nächste Präsident ist, es interessiert nicht, wer der nächste Chef der SEC ist. Keine Meinung von einem Politiker, Banker oder Regulator ist noch relevant nach diesem Datum. Das war der Startschuss für den Bitcoin Gold Rush.

Michael Saylor bei der Bitcoin Atlantis Konferenz

Jetzt, wo durch die in den USA zugelassenen Bitcoin-Spot-ETFs so ziemlich eindeutig ist, dass das erst 15 Jahre alte Asset nicht mehr verschwinden wird, gibt es nur noch wenige Jahre, in denen eine noch nennenswerte Menge an Bitcoin hinzukommt. Ab dem Halving in diesem Jahr wird Bitcoin erstmals eine Inflation haben, die niedriger als die durchschnittlichen 1 bis 2 Prozent von Gold sein wird. Entsprechend gibt es immer weniger neue Coins, mit denen die organische Nachfrage der überzeugten Bitcoiner als auch die neu hinzukommende der institutionellen Investoren bedient werden kann.

Saylor erklärt, dass wir jetzt in die Phase der Massenadoption hineinlaufen, die einen großen gesellschaftlichen Impact haben kann.

Wir werden auf die Geschichte zurückblicken als vor und nach Satoshi. Die Möglichkeit, Bitcoin zu den 99 Prozent der Menschen zu bringen, die es im Jahr 2024 bislang nicht angenommen haben – das ist der Bitcoin Gold Rush. Die nächsten zehn Jahre werden die aufregendste Möglichkeit, die Welt zu verbessern, die jemals existiert hat.

Michael Saylor in einem Interview

Die großen Kurssprünge werden laut Saylor nach der breiten Adoption beziehungsweise dem Gold Rush nicht mehr möglich sein. Er ist jedoch überzeugt, dass Bitcoin selbst nach der Verhundertfachung – die seiner Meinung nach bis dahin in etwa fehlen würde – immer noch das beste Investment der Welt bleibt.

Bitcoin ist digitales Eigentum. Was ist digitales Eigentum wert? Mehrere hundert Billionen US-Dollar. Ist Bitcoin überbewertet? Noch nicht, Bitcoin ist bei einer Billion US-Dollar. Wenn Bitcoin hundertmal so viel Wert ist, wie jetzt, ist es dann überbewertet? Wahrscheinlich nicht. Es wird wahrscheinlich immer noch besser performen als alles andere, was man kaufen kann. Warum? Weil es besser ist als alles andere, was man kaufen kann.

Michael Saylor in einem Interview

Saylor erkennt aber, dass der Großteil der Menschen Bitcoin immer noch nicht versteht, was noch Platz für Fehlinformation und Panik lässt. Die Legitimation durch die ETFs, die mit vielen Medienberichten einhergeht, werde dies aber in den nächsten Jahren ändern.

Bärenmärkte jetzt ausgeschlossen?

Aufbauend auf der Meinung von Michael Saylor lässt sich das Argument machen, dass jetzt keine großen Preiskorrekturen mehr möglich sind. Denn in der Vergangenheit haben viele den Bitcoin-Markt zwischenzeitlich verlassen, weil sie dachten, dass BTC wieder in der Versenkung verschwinden wird – diese Sorge dürfte nun endgültig aus dem Weg geräumt sein. Mittlerweile haben die meisten Menschen Bitcoin zumindest zweimal wieder auferstehen und zu neuen Höhen steigen gesehen, nachdem das Asset totgesagt wurde – nach dem Bullenmarkt 2017 und nach dem im Jahr 2021. Dies alleine sollte die Fallhöhe nach unten begrenzen. Bereits im letzten Bärenmarkt fiel der Kursrutsch mit weniger als minus 80 Prozent schon merkbar geringer aus als in den Zyklen zuvor.

Ein weiter Grund, der dafür spricht, ist, dass Bitcoin jetzt einen höheren Gesamtwert hat und es entsprechend mehr Kapital braucht, den Kurs zu bewegen. Das ist aber so nicht ganz richtig. Generell sieht man zwar bei kleineren Assets eine höhere Volatilität, doch schützt eine hohe Marktkapitalisierung alleine nicht vor starken Kurseinbrüchen. Wollen nun mal viele ein Asset verkaufen in einer Zeit, wo sich wenige Käufer finden, dann rutscht der Preis so weit nach unten, bis sich wieder genug Käufer finden oder eben kaum noch einer verkaufen will.

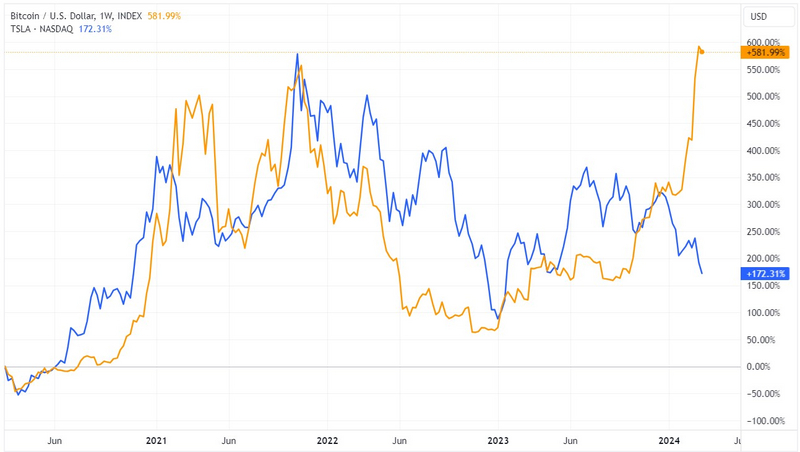

Dass große Korrekturen auch bei Assets mit einer hohen Marktkapitalisierung möglich sind, zeigt das Beispiel von Tesla. Die Marktkapitalisierung des Autobauers lag im November 2021 – wie die von Bitcoin derzeit – bei rund 1,3 Billionen US-Dollar. Die Aktie des Unternehmens fiel daraufhin in etwas mehr als einem Jahr um satte 75 Prozent. Das ist in etwa die Höhe, in der Bitcoin im letzten Zyklus korrigiert hat.

In Krisensituationen ist es auch möglich, dass die noch um ein Vielfaches größeren Aktienmärkte deutlich nachgeben. Im Rahmen der Weltfinanzkrise 2008 fiel der US-amerikanische Aktienmarkt etwa um fast 60 Prozent – und das, obwohl allen klar war, dass es in den USA in Zukunft noch die großen Unternehmen geben wird und diese sehr viel Geld erwirtschaften werden.

Wirkliche Wirtschaftskrisen ziehen meist alle Vermögenswerte mit nach unten – von Immobilien und Aktien über Rohstoffe bis hin zu Sammlerstücken wie Oldtimer und Luxusuhren.

Differenzierung nach Bitcoin und Krypto

Ein weiterer Faktor, der den Bitcoin-Kurs stabiler halten könnte, wäre ein breiteres Verständnis davon, dass Bitcoin und Krypto fundamental unterschiedliche Dinge sind. Im letzten Bärenmarkt haben kollabierende Kryptowährungen und -Plattformen auch Bitcoin mit nach unten gezogen. Die Tatsache, dass die SEC nur ETFs für Bitcoin bislang zugelassen hat und selbst laut den mit Ethereum sympathisierenden ETF-Analysten von Bloomberg es wahrscheinlicher ist, dass es vorerst dabei bleibt, könnte dies ändern.

Ja, unsere Chancen, dass der [Ethereum-]ETF bis zum Stichtag im Mai genehmigt wird, sind auf 35 % gesunken. Ich verstehe alle Gründe, warum sie es genehmigen SOLLTEN (und wir persönlich glauben, dass sie es tun sollten), aber alle Anzeichen/Quellen, die uns 2,5 Monate vor Ablauf der Frist für den Bitcoin-Spot-ETF optimistisch stimmten, sind dieses Mal nicht vorhanden.

Eric Balchunas auf 𝕏

Noch macht Bitcoin nur etwas mehr als die Hälfte der Marktkapitalisierung aller Kryptowährungen aus. Da viele der Altcoins aber durch Kleinanleger hochgetrieben werden und derzeit die Schleusen für die institutionellen Investoren nur bei Bitcoin-Produkten sperrangelweit aufstehen, könnte der Bitcoin-Anteil den Aufwärtstrend der letzten Monate weiter fortsetzen – und das langfristig und obwohl auch Stablecoins einen beträchtlichen Anteil der restlichen rund 46 Prozent ausmachen.

Zudem sind institutionelle Investoren oft konservativere Investoren und wenn sie die Tatsache erkennen, dass nur eine Handvoll Kryptowährungen überhaupt das Hoch des letzten Zyklus übersteigen, wäre gut vorstellbar, dass sie einfach nur auf Bitcoin setzen. Bei einer intensiven Auseinandersetzung mit dem Markt, kommt mit der Zeit meist die Einsicht, dass es einer ist, bei dem der Leitsatz „the winner takes it all“ Anwendung findet. Hinzukommt die Tatsache, dass die Altcoins – anders als Bitcoin – keine wirklichen Probleme lösen. Eine Diversifizierung ist in der Welt der Kryptowährungen im Gegensatz zu der von Aktien entsprechend allem Anschein nach die unterlegene Strategie. Zu diesem Ergebnis kommt auch ein aktuelles wissenschaftliches Paper, das in der renommierten Finanzfachzeitschrift Portfolio Management Research veröffentlicht wurde.

Die [diversifizierten Altcoin-]Portfolios wiesen im Vergleich zur reinen Bitcoin-Anlage weder eine signifikant bessere Rendite noch ein besseres Jensen’s Alpha auf. In einigen Fällen wurden signifikante Volatilitätsunterschiede zugunsten einer reinen Bitcoin-Anlage festgestellt. In Anbetracht der Kosten für die Allokation in mehrere Kryptowährungen lautet die Botschaft dieses Papers, dass eine reine Bitcoin-Anlage für passive Anleger ausreichend ist, um ein Engagement in Kryptoanlagen aufzubauen.

Taro Wirth, Thomas Siegl und Michael Schmitt: „Is Bitcoin Enough? An Analysis of Passive Cryptocurrency Investments“

Bärenmärkte mit offenen Armen empfangen?

Bitcoin ist im Mainstream angekommen und dadurch, dass durch den Erfolg der ETFs viele dazu gezwungen werden, sich mit Satoshi Nakamotos Kreation tiefergehend auseinanderzusetzen, sieht die Zukunft rosig aus. Auch wenn Michael Saylor jetzt den Beginn des Gold Rushs postuliert, bedeutet das jedoch nicht, dass stärkere Kursrutsche von höheren zweistelligen Prozentraten auf dem Weg in die Massenadoption ausgeschlossen sind.

Zum einen, weil realwirtschaftliche Krisen die Kapitalmärkte immer in ihrer Gesamtheit mit nach unten ziehen können. Bitcoin kann zwar künftig als sicherer Hafen wahrgenommen werden, jedoch bleiben bei Liquiditätskrisen meist keine Assets verschont – wie die Coronapandemie gezeigt hat, in der auch Gold in zwei Wochen um rund 15 Prozent fiel.

Zum anderen versteht der Großteil der Menschen Bitcoin eben noch nicht vollumfänglich, was zu Panikverkäufen bei vermeintlich negativen Nachrichten führen kann. Nichtsdestotrotz machen, seitdem die institutionellen Investoren in den Markt drängen, die meist prozyklisch handelnden Privatinvestoren einen immer kleineren Anteil aus.

Die Zeiten, in denen Bitcoin durch Krypto-interne Turbulenzen mit nach unten gezogen wird, könnten zudem aufgrund der zunehmenden Differenzierung und der institutionellen Adoption langsam vorbei sein. Der Bitcoin-Markt baut auf einem gesünderen Fundament auf und zwielichtige Krypto-Dienstleister verlieren immer mehr Einfluss.

Spätestens nach den ETFs sollten die Sorgen aus dem Weg geräumt sein, dass Bitcoin wieder in der Versenkung verschwindet oder gar verboten wird. Unter diesen Voraussetzungen wäre es nicht unbegründet, jede größere Korrektur auf dem Weg in die Massenadoption als eine attraktive Chance zum günstigeren Nachkaufen zu sehen. Wie viele Crashs in dem von Michael Saylor prognostizierten Gold Rush jedoch noch auftreten werden, wird die Zukunft zeigen.