Nikolaos Panigirtzoglou, der geschäftsführende Direktor von JPMorgan, rechnet in einem aktuellen LinkedIn-Post vor, dass die Bitcoin-Allokation von Investoren bereits die von Gold übersteigt – insofern man diese um die Volatilität bereinigt.

Mit einem aktuellen Bitcoin-Kurs von 68.000 Dollar hat die implizite Bitcoin-Allokation in den Portfolios der Anleger die von Gold bereits überholt, wenn man die Volatilität berücksichtigt.

Nikolaos Panigirtzoglou auf LinkedIn

Risikoadjustierte Portfolioallokation

In der traditionellen Finanzwelt wird die Schwankungsbreite oft als ein Maß für Risiko herangezogen, das letztlich nach vielen Modellen einen großen Einfluss auf die optimale Beimischung im Portfolio haben sollte. Da Bitcoin erfahrungsgemäß deutlich größeren Kursschwankungen unterlegen ist als das Edelmetall, würden die meisten Portfolio-Manager entsprechend eine geringere Allokation empfehlen.

Dass die Bitcoin-Beimischung von Investoren volatilitätsbereinigt bereits die von Gold übersteigt, bedeutet in diesem Zusammenhang, dass die angemessene Beimischung laut JPMorgans Berechnung eigentlich geringer ausfallen sollte. Bitcoin schwankt laut Panigirtzoglou 3,7 Mal so stark wie Gold, weswegen das Edelmetall um diesen Faktor höher gewichtet werden sollte in einem Anlegerdepot. Entsprechend ist der Analyst pessimistisch, dass die Portfoliogewichtung des erst 15 Jahre alten Assets mit der von Gold auch auf nominaler Basis gleichziehen wird.

Man könnte argumentieren, dass die Marktkapitalisierung von Bitcoin von derzeit 1,3 Billionen Dollar auf 3,3 Billionen Dollar steigen müsste, wenn Bitcoin in den Portfolios der Anleger mit Gold gleichziehen würde, was mehr als eine Verdoppelung des Preises bedeuten würde. Bei dieser Berechnung wird jedoch ein wichtiger Faktor außer Acht gelassen, nämlich das Risiko.

Es wäre unrealistisch zu erwarten, dass Bitcoin in den Portfolios der Anleger in Bezug auf den Nominalwert mit Gold gleichziehen wird.

Nikolaos Panigirtzoglou auf LinkedIn

Mittelfristig sieht Panigirtzoglou den Bitcoin-ETF-Markt bei 62 Milliarden US-Dollar. Derzeit befinden sich über 800.000 Bitcoin in den Anlagevehikeln. Bei einem aktuellen Bitcoin-Preis von knapp 68.000 US-Dollar ergibt das einen Gesamtwert von guten 56 Milliarden US-Dollar. Allzu groß ist das Potenzial laut dem renommierten Analysten vorerst also nicht.

Zuflüsse von 220 Milliarden US-Dollar erwartet

Doch deutlich positivere Töne kommen aus einer anderen Abteilung der Großbank. In einem aktuellen Report von JPMorgan Securities heißt es, dass in den nächsten drei Jahren fast eine viertel Billionen US-Dollar noch in die neuen Anlagevehikel fließen könnten. Cointelegraph berichtete.

Wir erwarten, dass in den nächsten drei Jahren 220 Milliarden Dollar an zusätzlichen Kapitalflüssen in die ETFs fließen werden, was sich angesichts des Multiplikators ziemlich stark auf den Bitcoin-Kurs auswirken könnte.

Aus dem Report

Der angesprochene Multiplikator versucht die Zunahme der Marktkapitalisierung je Dollar neuer Nettokaufnachfrage nach einem Asset zu quantifizieren. Laut den Analysten von JPMorgan Securities liegt dieser für Bitcoin in etwa bei 25. Entsprechend würden die Kapitalzuflüsse nach dieser Berechnung zu einer Vervierfachung des Bitcoin-Preises führen.

Wenn wir mit der Einschätzung richtig liegen, dass die Netto-ETF-Zuflüsse 220 Mrd. $ erreichen und unsere Schätzung des aktuellen Multiplikators für neues Kapital von ~25x anwenden, könnte dies allein zu einem Anstieg der Bitcoin-Marktkapitalisierung auf 5,5 Billionen $ führen, oder 280.000 $ pro Bitcoin.

Aus dem Report

In einer Studie der Bank of America schätzen die Analysten den Multiplikator für Bitcoin sogar auf 118. Bei der Berechnung mit diesem Wert könnten die von JPMorgan prognostizierten Nettozuflüsse sogar zu einer mehr als Verzwanzigfachung des Assets führen. Das würde Bitcoin auf einen Kurs von über einer Million US-Dollar katapultieren.

Macht Bitcoin Gold Konkurrenz?

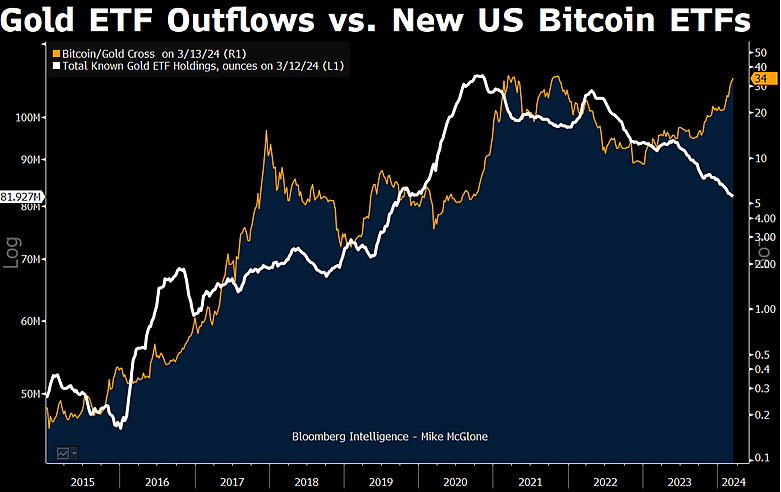

Während in den letzten Wochen und Monaten die frisch zugelassenen Bitcoin-ETFs starke Zuflüsse verzeichnen konnten, flossen Mittel aus Gold-ETFs ab. Der Abwärtstrend bei den Anlagevehikeln für das Edelmetall hat jedoch schon lange vorher eingesetzt – und zwar Ende 2020. Tatsächlich ist auch kein wirklicher Zusammenhang der Abflüsse aus Gold-ETFs mit der relativen Performance von Bitcoin gegenüber Gold zu erkennen. Zudem stieg der Goldpreis in den vergangenen Monaten auf Allzeithochniveau, obwohl zeitgleich nicht wenig Kapital aus den Anlageprodukten abgezogen wurde. Eine mögliche Erklärung dafür sind staatliche Goldkäufe von Schwellenländern wie China.

Ob und wann die Mittel in Bitcoin-ETFs jene aus Gold-ETFs übersteigen werden, bleibt abzuwarten. Sollten sich jedoch die derzeitigen Trends bei den Zu- beziehungsweise Abflüssen der Anlagevehikel weiter fortsetzen, dann könnte dies in absehbarer Zeit der Fall sein – entgegen der Erwartung vom JPMorgan-Analysten Panigirtzoglou.

Aussagekraft von Prognosen

Die Großbank JPMorgan und ihr Bitcoin-kritischer CEO Jamie Dimon fallen oft mit negativen Aussagen bezüglich Bitcoin auf. Umso spannender ist, wenn aus diesem Haus auch mal bullische Prognosen zum bedeutendsten Krypto-Asset veröffentlicht werden. Dennoch überwiegt bei der größten Bank der Welt oft die Skepsis. So prognostizierte Panigirtzoglou Ende Februar noch, dass Bitcoin nach dem Halving erst einmal wieder auf 42.000 US-Dollar fallen wird.

An dieser Stelle muss erwähnt werden, dass Kursprognosen, erwartete Zuflüsse als auch kalkulierte Multiplikatoren selbstverständlich lediglich Schätzungen sind. Ob optimistisch oder pessimistisch – solche Vorhersagen sind immer mit Vorsicht zu genießen. Analysten widersprechen sich oft selbst und ein großer Beweggrund hinter polarisierenden Aussagen ist oft in erster Linie der Wunsch nach Aufmerksamkeit.