Im Original “The Bullish Case for Bitcoin” von Vijay Boyapati

Aus dem Englischen übersetzt von renna

Erscheinungsjahr: 2018

Mit dem Erreichen neuer Höchststände des Bitcoin im Jahr 2017, mag das bullische Plädoyer für Investoren derart offensichtlich erscheinen, dass es eigentlich garnicht weiter ausgeführt werden müsste.

Auf der anderen Seite mag es idiotisch erscheinen, in einen digitalen Vermögenswert zu investieren, der nicht von einem Rohstoff oder einer Regierung unterstützt wird und dessen Preisanstieg einige dazu veranlasst hat, ihn mit der Tulpenmanie oder der Dot-Com-Blase zu vergleichen. Keines von beiden ist wahr; die Argumente für Bitcoin sind überzeugend, aber bei weitem nicht offensichtlich. Investitionen in Bitcoin sind mit erheblichen Risiken verbunden, aber es gibt, wie ich im Folgenden argumentieren werde, noch immer eine immense Chance.

Zu keinem Zeitpunkt in der Weltgeschichte war es bisher möglich, Werte zwischen voneinander entfernten Menschen zu transferieren, ohne sich auf einen vertrauenswürdigen Vermittler, wie eine Bank oder eine Regierung, zu verlassen. Im Jahr 2008 veröffentlichte Satoshi Nakamoto, dessen Identität immer noch unbekannt ist, eine neunseitige Lösung für ein langjähriges Problem der Informatik, das als das Problem des Byzantinischen Generals bekannt ist. Nakamotos Lösung und das System, das er daraus gebaut hat – Bitcoin – ermöglichte es zum ersten Mal überhaupt, Werte schnell und aus großer Entfernung auf völlig vertrauenswürdige Weise zu übertragen. Die Auswirkungen der Schaffung von Bitcoin sind sowohl für die Wirtschaft als auch für die Informatik so tiefgreifend, dass Nakamoto richtigerweise die erste Person sein sollte, die sich sowohl für den Nobelpreis für Wirtschaft als auch für den Turing-Preis qualifiziert.

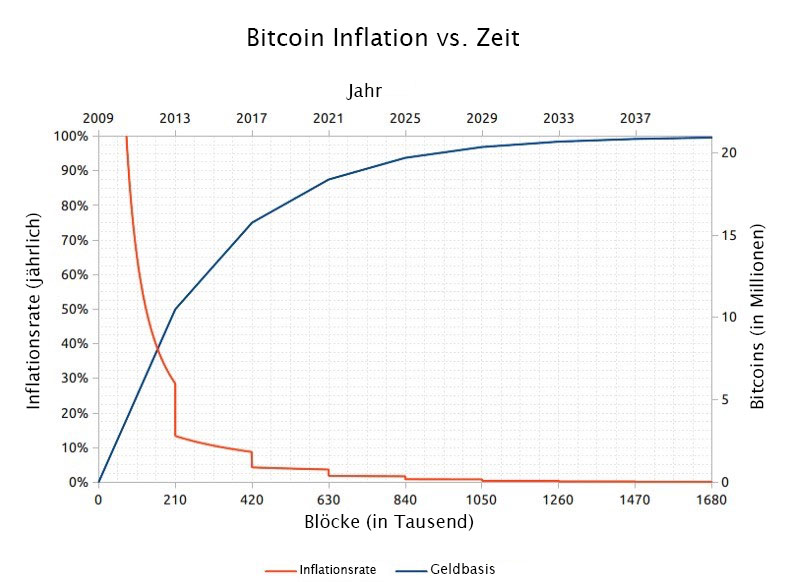

Für einen Investor ist die herausragende Tatsache der Erfindung von Bitcoin die Schaffung eines neuen knappen digitalen Gutes – Bitcoins. Bitcoins sind eine Art übertragbare digitale Wertmarken, die im Bitcoin-Netzwerk in einem als “Mining” bezeichneten Prozess erzeugt werden. Das Bitcoin-Mining ist in etwa analog zum Goldabbau, mit dem Unterschied, dass die Produktion nach einem festgelegten, vorhersehbaren Zeitplan erfolgt. Laut Plan werden nur 21 Millionen Bitcoins jemals erschaffen werden, und die meisten davon sind es bereits – zum Zeitpunkt der Erstellung dieses Artikels wurden etwa 16,8 Millionen Bitcoins bereits erzeugt. Alle vier Jahre wird die Zahl der Bitcoin, die durch das Mining produziert werden halbiert, und die Produktion neuer Bitcoin etwa im Jahr 2140 vollständig eingestellt.

Bitcoins sind weder durch ein physisches Gut besichert, noch werden sie von einer Regierung oder einem Unternehmen garantiert, was für einen neuen Bitcoin-Investor die offensichtliche Frage aufwirft:

Warum haben sie überhaupt einen Wert? Im Gegensatz zu Aktien, Anleihen, Immobilien oder sogar Rohstoffen wie Öl und Weizen können Bitcoins nicht mit Hilfe der üblichen abgezinsten Cashflow-Analyse oder durch die Nachfrage nach ihrer Verwendung bei der Produktion von Gütern höherer Ordnung bewertet werden. Bitcoins fallen in eine ganz andere Kategorie von Gütern, die als Geldgüter bezeichnet werden und deren Wert spieltheoretisch festgelegt wird. D.h. jeder Marktteilnehmer bewertet das Gut auf der Grundlage seiner Einschätzung, ob und wie viel andere Teilnehmer es schätzen werden. Um die spieltheoretische Natur von Geldgütern zu verstehen, müssen wir die Herkunft des Geldes erforschen.

In den frühesten menschlichen Gesellschaften fand der Handel zwischen Menschengruppen durch Tauschhandel statt. Die ungeheure Ineffizienz, die dem Tauschhandel innewohnt, schränkte den Umfang und die geographische Ausdehnung, in der Handel stattfinden konnte, drastisch ein. Ein großer Nachteil des auf Tauschhandel basierenden Handels ist das Problem des doppelten Zusammentreffens von Bedürfnissen. Ein Apfelbauer mag beispielsweise mit einem Fischer handeln wollen, aber wenn der Fischer nicht gleichzeitig Äpfel wünscht, findet der Handel nicht statt. Im Laufe der Zeit entwickelten die Menschen den Wunsch, bestimmte Sammlerstücke wegen ihrer Seltenheit und ihres symbolischen Wertes zu halten (Beispiele sind Muscheln, Tierzähne und Feuerstein). Wie Nick Szabo in seinem brillanten Essay über die Herkunft des Geldes argumentiert, bot der menschliche Wunsch nach Sammlerstücken dem frühen Menschen einen deutlichen evolutionären Vorteil gegenüber seinem nächsten biologischen Konkurrenten, dem Homo neanderthalensis.

Die primäre und letztendlich evolutionäre Funktion von Sammlerstücken war die eines Mediums zur Speicherung und Übertragung von Vermögen.

Sammlerstücke dienten als eine Art primitives Geld, indem sie den Handel zwischen ansonsten eher feindlich gesinnten Stämmen und den Transfer von Vermögen über Generationen hin ermöglichten. Handel und Transfer von Sammlerstücken waren in paläolithischen Gesellschaften recht selten und diese Waren dienten eher zur “Wertaufbewahrung” statt als “Tauschmittel”, was als Funktion von modernem Geld angesehen wird. Szabo erklärt es so:

Im Vergleich zu modernem Geld hatte primitives Geld eine sehr geringe Umlaufgeschwindigkeit — oftmals hat es nur einige Male im Leben eines durchschnittlichen Menschen den Besitzer gewechselt. Dennoch konnte ein langlebiges Sammlerstück, das wir heutzutage Erbstück nennen würden, über viele Generationen bestehen bleiben und bei jedem Transfer einen erheblichen Mehrwert darstellen — oft sogar den Transfer überhaupt erst ermöglichen.

Der frühe Mensch stand vor einem wichtigen spieltheoretischen Dilemma, als er sich entscheiden musste, welche Sammlerstücke er sammeln oder erschaffen sollte: Welche Waren werden auch von anderen Menschen zukünftig nachgefragt? Indem man richtig voraussah, welche Objekte wegen ihres Sammlerwertes verlangt werden könnten, wurde dem Besitzer ein enormer Vorteil in seiner Fähigkeit verliehen, Handel zu betreiben und Wohlstand zu erwerben.. Einige indianische Stämme, wie die Narragansetts, haben sich nur wegen ihres Wertes im Handel auf die Herstellung von ansonsten nutzlosen Sammlerstücken spezialisiert. Umso früher ein Mensch die zukünftige Nachfrage für ein Sammlerstück antizipiert, desto grösser ist sein Vorteil, da es günstig erworben werden kann, verglichen mit dem hohen Preis den das Sammlerstück erlangen wird. Der hohe Preis für das Sammlerstück entsteht während es sich als Wertaufbewahrungsmittel und Handelsgut etabliert und von der Allgemeinheit nachgefragt wird.

Darüber hinaus beschleunigt der Erwerb eines Gutes in der Hoffnung, dass es als zukünftiger Wertspeicher dienen wird den Prozess tatsächlich ein Wertspeicher zu werden. Dieser Prozess wirkt wie eine Feedback Schleife, welche dazu führt, dass eine Gesellschaft sich relativ schnell für einen gemeinsamen Wertspeicher entscheidet. Spieltheoretisch wird dies als “Nash-Gleichgewicht” bezeichnet. Das Erreichen eines Nash-Gleichgewichts für einen Wertspeicher ist ein wahrer Segen für jede Gesellschaft. Es erleichtert den Handel und die Arbeitsteilung erheblich und ebnet damit den Weg für die Entstehung von Zivilisation.

Im Laufe der Jahrtausende, als die menschlichen Gesellschaften wuchsen und sich Handelsrouten entwickelten, kamen die in den einzelnen Gesellschaften entstandenen Wertspeicher in Konkurrenz zueinander. Händler standen vor der Wahl, ob sie die Erlöse ihres Handels im Wertspeicher ihrer eigenen Gesellschaft oder im Wertspeicher der Gesellschaft, mit der sie Handel trieben oder in einer Mischung aus beidem aufbewahren sollten. Der Vorteil ausländische Wertspeicher zu besitzen war die verbesserte Fähigkeit, Handel in ausländischen Gesellschaften abzuschließen. Händler, die ihr Erspartes in einem ausländischen Wertspeicher besaßen, hatten auch einen Anreiz, die Übernahme des ausländischen Wertspeichers in ihrer eigenen Gesellschaft zu fördern, da dies die Kaufkraft ihrer Ersparnisse erhöhen würde. Die Vorteile eines importierten Wertspeichers kamen nicht nur den Händlern zugute die den Import durchführten, sondern auch den Gesellschaften selbst. Zwei Gesellschaften, die sich auf einen einzigen Wertspeicher einigten, erlebten eine erhebliche Reduktion der Handelskosten und einen damit einhergehenden Anstieg des handelsbezogenen Vermögens. Das 19. Jahrhundert war in der Tat das erste Mal, dass sich die meisten Länder der Welt auf einen einzigen Wertspeicher, nämlich Gold einigten. Das löste den zu dieser Zeit größten Handelsboom der Menschheitsgeschichte aus. Über diese glorreiche Zeit, schrieb Lord Keynes:

Was für eine außerordentliche Etappe des wirtschaftlichen Fortschritts der Menschheit jenes Zeitalter war … für jeden Mann, dessen Fähigkeit oder Charakter überdurchschnittlich war, bis in die Mittel- und Oberschicht, für die das Leben zu geringen Kosten und mit den geringsten Schwierigkeiten Bequemlichkeiten, Komfort und Annehmlichkeiten bot, die jenseits des Kompasses der reichsten und mächtigsten Monarchen anderer Zeitalter lagen. Der Einwohner Londons konnte telefonisch, seinen Morgentee im Bett schlürfend, die verschiedenen Produkte der ganzen Erde in der Menge bestellen, die er für angemessen hielt, und vernünftigerweise ihre frühe Lieferung vor seiner Haustür erwarten.

Wenn verschiedene Wertspeicher gegeneinander im Wettbewerb stehen, sind es die Charakteristiken eines Wertspeichers, welche dazu führen, dass er sich gegen einen anderen durchsetzt. Viele verschiedene Güter haben schon als Wertspeicher oder als primitives Geld gedient, wobei sich jedoch Güter mit ganz besonderen Eigenschaften gegenüber anderen durchgesetzt haben. Ein idealer Wertspeicher kann wie folgt beschrieben werden:

Die nachstehende Tabelle zeigt die Einstufung von Bitcoin, Gold und Fiat-Währungen (wie z.B. Dollar) anhand der oben aufgeführten Attribute, gefolgt von einer Erläuterung der einzelnen Einstufungen:

Gold ist der unbestrittene König der Haltbarkeit. Die überwiegende Mehrheit des jemals abgebaut oder geprägten Goldes, einschließlich des Goldes der Pharaonen, ist heute noch vorhanden und wird wahrscheinlich auch noch in tausend Jahren verfügbar sein. Goldmünzen, die in der Antike als Geld verwendet wurden, haben auch heute noch einen hohen Wert. Fiat-Währung und Bitcoins sind im Grunde genommen digitale Aufzeichnungen, die in physischer Form vorliegen können (z.B. Papierrechnungen). Es ist also nicht ihre physische Erscheinungsform, deren Beständigkeit zu berücksichtigen ist (da ein zerfetzter Dollarschein gegen einen neuen eingetauscht werden kann), sondern die Beständigkeit der Institution, die sie herausgibt. Im Falle der Fiat-Währungen sind im Laufe der Jahrhunderte viele Regierungen gekommen und gegangen, und ihre Währungen sind mit ihnen verschwunden. Die Papiermark, Rentenmark und Reichsmark der Weimarer Republik haben keinen Wert mehr, da die Institution, die sie ausgegeben hat, nicht mehr existiert. Wenn die Geschichte ein Leitfaden ist, wäre es töricht, Fiat-Währungen als langfristig haltbar zu betrachten — der US-Dollar und das Britische Pfund repräsentieren in dieser Hinsicht nicht die Norm. Da Bitcoins keinen Herausgeber haben, sind sie langlebig solange das global verteilte Bitcoin-Netzwerk aufrecht erhalten bleibt. Bitcoin steckt noch in den Kinderschuhen weswegen es noch zu früh ist, um aussagekräftige Schlüsse über dessen Langlebigkeit zu ziehen. Es gibt jedoch ermutigende Anzeichen dafür, dass das Netzwerk trotz regulierungswütigen Nationalstaaten und jahrelangen Hackerangriffen einwandfrei funktioniert. Dies deutet auf ein bemerkenswertes Maß an “Anti-Fragilität” hin.

Bitcoin ist der am einfachsten zu übertragende Wertspeicher, der je von Menschen benutzt wurde. Private Schlüssel mit Zugriff auf hunderte Millionen von Dollar sind auf einem winzigen USB-Stick speicherbar und können überallhin mitgenommen werden. Darüber hinaus können solch hohe Summen zwischen Menschen an gegenüberliegenden Enden der Erde nahezu unverzüglich übertragen werden. Fiat-Währungen, die grundsätzlich digital sind, sind ebenfalls sehr leicht zu transferieren. Regierungsvorschriften und Kapitalkontrollen führen jedoch dazu, dass die Überweisung von hohen Geldbeträgen in der Regel einige Tage dauert oder erst gar nicht möglich ist. Bargeld kann verwendet werden, um Kapitalkontrollen zu vermeiden, aber dadurch steigen das Risiko der Lagerung und die Transportkosten erheblich. Gold, das unglaublich dicht ist, ist bei weitem am wenigsten leicht zu transferieren. Es ist kein Wunder, dass der Großteil des Goldes nie transportiert wird. Wenn das Edelmetall zwischen einem Käufer und einem Verkäufer übertragen wird, ist es in der Regel nur das Eigentum am Gold das übertragen wird, nicht das physische Edelmetall selbst. Die Übertragung von physischem Gold über große Entfernungen ist kostspielig, riskant und zeitaufwändig.

Gold ist der Maßstab für die Fungibilität. Nach dem Einschmelzen ist eine Unze Gold im Wesentlichen nicht von einer anderen Unze zu unterscheiden und Gold wurde schon immer auf diese Weise auf dem Markt gehandelt. Fiat-Währungen hingegen sind nur so fungibel, wie es die emittierenden Institute zulassen. Auch wenn eine Fiat-Banknote in der Regel von Händlern, wie jede andere behandelt wird, gibt es Fälle, in denen große Stückelungen anders behandelt wurden als kleine. Zum Beispiel hat die indische Regierung im Versuch den unbesteuerten Schwarzmarkt Indiens auszurotten, ihre 500 und 1000 Rupien-Banknoten vollständig für ungültig erklärt. Diese Demonetisierung führte dazu, dass die 500 und 1000 Rupien-Banknote mit einem Abschlag auf ihren Nennwert gehandelt wurden. Sie sind somit nicht mehr wirklich fungibel mit ihren Geschwisternoten niedrigerer Stückelung. Bitcoins sind auf Netzwerkebene fungibel, d.h. jeder Bitcoin wird bei der Übertragung im Bitcoin-Netzwerk gleich behandelt. Da Bitcoins jedoch auf der Blockchain rückverfolgbar sind, können bestimmte Bitcoins durch ihre Verwendung im illegalen Handel verunreinigt werden. Händler oder Börsen können gezwungen werden, solche verunreinigten Bitcoins nicht zu akzeptieren. Ohne Verbesserungen der Privatsphäre und Anonymität des Netzwerkprotokolls von Bitcoin, können Bitcoins nicht als genauso fungibel wie Gold angesehen werden.

Für die meisten Zwecke sind sowohl Fiat-Währungen als auch Gold relativ einfach auf ihre Echtheit zu überprüfen. Trotz der Bereitstellung von Merkmalen auf ihren Banknoten zur Verhinderung von Fälschungen sehen sich Nationalstaaten und ihre Bürger nach wie vor mit der Möglichkeit konfrontiert, durch Falschgeld betrogen zu werden. Auch Gold ist nicht immun gegen Fälschungen. Raffinierte Kriminelle haben vergoldetes Wolfram als Mittel benutzt, um Goldinvestoren zu täuschen. Bitcoins hingegen können mit mathematischer Sicherheit verifiziert werden. Mit kryptographischen Signaturen kann der Besitzer eines Bitcoins öffentlich beweisen, dass er die Bitcoins tatsächlich besitzt.

Bitcoins können bis zu einem Hundert Millionstel eines Bitcoins aufgeteilt und so in winzigen Mengen versendet werden (Netzwerkgebühren können jedoch die Übertragung winziger Mengen unwirtschaftlich machen). Fiat-Währungen sind in der Regel bis zu einem gewissen Wert teilbar wie zum Beispiel einen Cent, der wenig Kaufkraft besitzt, was Fiat-Währungen in der Praxis ausreichend teilbar macht. Gold ist zwar physisch teilbar, wird aber schwierig zu verwenden, wenn es in kleine Mengen aufgeteilt wird.

Das Attribut, das Bitcoins am deutlichsten von Fiat-Währungen und Gold unterscheidet, ist seine vorgegebene Knappheit. Das System wurde so konzeptioniert, dass maximal 21 Millionen Bitcoins erstellt werden können. Dies gibt dem Besitzer von Bitcoins einen bekannten Prozentsatz des gesamten möglichen Angebots. Zum Beispiel würde ein Besitzer von 10 Bitcoins wissen, dass höchstens 2,1 Millionen Menschen auf der Erde (weniger als 0,03% der Weltbevölkerung) jemals so viele Bitcoins haben könnten wie er selbst. Gold ist zwar in der Geschichte recht knapp geblieben, aber gegen eine Erhöhung des Angebots nicht immun . Wenn es jemals der Fall sein sollte, dass eine neue Methode der Gewinnung oder des Erwerbs von Gold wirtschaftlich werden würde, könnte das Goldangebot drastisch steigen (Beispiele sind Meeresboden- oder Asteroidenbergbau). Obwohl Fiat Währungen eine relativ junge Erfindung sind, haben sie sich als anfällig für eine ständige Zunahme des Angebots erwiesen. Die Nationalstaaten zeigten eine anhaltende Tendenz, ihre Geldmenge zu erhöhen, um kurzfristige politische Probleme zu lösen. Die inflationären Tendenzen der Regierungen auf der ganzen Welt lassen den Besitzer einer Fiat-Währung mit der Gewissheit zurück, dass ihre Ersparnisse im Laufe der Zeit an Wert verlieren.

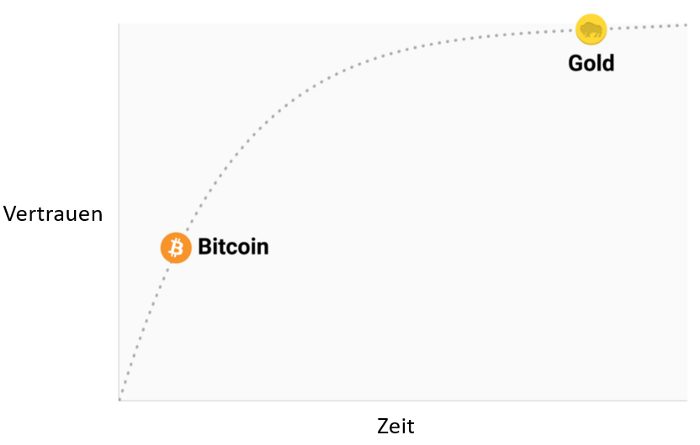

Kein monetäres Gut hat eine so lange und geschichtsträchtige Historie wie das Gold, das schon so lange wertgeschätzt wird, wie die menschliche Zivilisation existiert. Münzen, die in den fernen Tagen der Antike geprägt wurden, haben bis heute einen hohen Wert. Das Gleiche gilt nicht für Fiat-Währungen, die eine relativ junge Anomalie der Geschichte sind. Von Anfang an hatten Fiat-Währungen eine fast universelle Tendenz zur letztendlichen Wertlosigkeit. Die Verwendung der Inflation als heimtückisches Mittel zur unsichtbaren Besteuerung der Bürger war eine Versuchung, der nur wenige Staaten geschichtlich betrachtet widerstehen konnten. Das 20. Jahrhunderts, in dem Fiat-Gelder die globale Währungsordnung dominierten, hat zumindest eine wirtschaftliche Wahrheit hervorgebracht. Es kann nicht darauf vertraut werden, dass Fiat-Geld seinen Wert lang- oder auch nur mittelfristig erhält. Bitcoin hat trotz seiner kurzen Existenz genügend Marktturbulenzen überstanden, um eine hohe Wahrscheinlichkeit zu haben, nicht bald wieder als wertvoller Vermögenswert zu verschwinden. Darüber hinaus deutet der Lindy-Effekt darauf hin, dass je länger Bitcoin existiert, desto stärker ist das Vertrauen der Gesellschaft, dass es Bitcoin auch in ferner Zukunft weiterhin existieren wird. Mit anderen Worten, das gesellschaftliche Vertrauen in ein neues monetäres Gut ist asymptotischer Natur, wie die folgende Grafik zeigt:

Wenn Bitcoin 20 Jahre lang existiert, wird es fast allgemeine Zuversicht geben, dass es für immer existieren wird. So wie die Menschen auch daran glauben, dass das Internet ein fester Bestandteil der modernen Welt ist.

Eine der wichtigsten Quellen für die frühe Nachfrage nach Bitcoins war ihre Verwendung im illegalen Drogenhandel. Viele vermuteten später fälschlicherweise, dass die primäre Nachfrage auf ihre vermeintliche Anonymität zurückzuführen war. Bitcoin ist jedoch weit davon entfernt eine anonyme Währung zu sein. Jede über das Bitcoin-Netzwerk übertragene Transaktion wird für immer in einer öffentlichen Blockchain aufgezeichnet. Die historische Aufzeichnung von Transaktionen ermöglicht eine spätere forensische Analyse, um die Quelle eines Geldflusses zu identifizieren. Es war eine solche Analyse, die zur Festnahme eines Täters des berüchtigten MtGox-Raubs führte. Es ist zwar wahr, dass eine ausreichend vorsichtige und gewissenhafte Person ihre Identität bei der Verwendung von Bitcoin verbergen kann, aber das ist nicht der Grund, warum Bitcoin beim Drogenhandel so beliebt war. Das Schlüsselmerkmal, das Bitcoin für verbotene Aktivitäten attraktiv macht, ist dass es keinerlei Form von Genehmigung braucht das Bitcoin-Netzwerk zu benutzen. Wenn Bitcoins über das Bitcoin-Netzwerk übertragen werden, gibt es keinen menschlichen Eingriff, der darüber entscheidet, ob die Transaktion erlaubt werden soll. Als dezentral verteiltes Peer-to-Peer-Netzwerk ist Bitcoin von Natur aus darauf ausgelegt zensurresistent zu sein. Dies steht in krassem Gegensatz zum Fiat-Banksystem, wo es Staaten, Banken und andere Gatekeeper der Geldübermittlung gibt, die regulierend eingreifen, um verbotene Verwendungen von Geld zu melden und zu verhindern. Ein klassisches Beispiel für regulierte Geldtransfers sind die Kapitalkontrollen. Ein wohlhabender Millionär zum Beispiel kann es sehr schwer haben, sein Vermögen in ein neues Domizil zu verlegen, wenn er vor einem repressiven Regime fliehen will. Obwohl Gold nicht von Staaten ausgegeben wird, macht es seine physische Beschaffenheit schwierig, Gold über weite Strecken zu bewegen. Dies macht es weitaus anfälliger für staatliche Regulierung als Bitcoin. Indiens Gold Control Act ist ein Beispiel für eine solche Regulierung.

Bitcoin zeichnet sich durch die meisten der oben genannten Attribute aus, wodurch es in der Lage ist, moderne und alte monetäre Güter in ihrer Qualität zu übertreffen, was einen starken Anreiz für seine zunehmende Verbreitung bietet. Insbesondere die starke Kombination aus Zensurresistenz und absoluter Knappheit ist ein starker Motivator für wohlhabende Anleger, einen Teil ihres Vermögens in die neu entstehende Anlageklasse zu investieren.

In der modernen Geldwirtschaft gibt es eine Besessenheit von der Rolle des Geldes als Tauschmittel. Im 20. Jahrhundert haben Staaten die Ausgabe von Geld monopolisiert und seine Verwendung als Wertaufbewahrungsmittel ständig untergraben, was zum falschen Glauben führte, dass Geld in erster Linie als Tauschmittel definiert wird. Viele kritisierten Bitcoin es sei als Geld ungeeignet, weil sein Preis zu volatil sei, um als Tauschmittel zu dienen. Damit wird jedoch das Pferd von Schwanz her aufgezäumt. Geld hat sich immer in Etappen entwickelt, wobei die Funktion als Wertspeicher der Rolle als Tauschmittel vorausgeht. Einer der Väter der volkswirtschaftlichen Theorierichtung der Grenznutzenschule, William Stanley Jevons, erklärte das so:

Historisch gesehen… scheint Gold zuerst als wertvoller Rohstoff zur Herstellung von Zierschmuck, zweitens als eine Form von Wertspeicher, drittens als Tauschmittel und schlussendlich als Rechnungseinheit gedient zu haben.

Nutzt man die moderne Terminologie, entwickelt sich Geld immer in den folgenden vier Phasen:

Monetäre Güter, die noch keine Rechnungseinheit darstellen, können als “teilweise monetarisiert” angesehen werden. Heute erfüllt Gold eine solche Rolle, da es ein Wertaufbewahrungsmittel ist, aber durch staatliche Eingriffe seiner Rolle als Tauschmittel und Rechnungseinheit beraubt wurde. Es ist auch möglich, dass ein Gut die Tauschrolle des Geldes erfüllt, während ein anderes Gut die anderen Rollen ausfüllt. Dies gilt typischerweise in Ländern mit dysfunktionalen Staaten wie Argentinien oder Simbabwe. In seinem Buch “Digital Gold” schreibt Nathaniel Popper:

In Amerika erfüllt der Dollar nahtlos die drei Funktionen des Geldes: Er ist ein Tauschmittel, eine Maßeinheit für die Kosten von Gütern ein Vermögensgegenstand, in dem Wert aufbewahrt werden kann.

In Argentinien hingegen wurde der Peso zwar als Tauschmittel – für den täglichen Einkauf – verwendet, aber niemand hat ihn als Wertaufbewahrungsmittel benutzt Die Ersparnisse im Peso zu halten, war gleichbedeutend mit dem Wegwerfen von Geld. So tauschten die Leute alle Pesos, die sie sparen wollten gegen Dollar ein, was ihren Wert besser hielt als der Peso. Da der Peso so volatil war, erinnerten sich die Menschen gewöhnlich an Preise in Dollar, die im Laufe der Zeit eine zuverlässigere Maßeinheit darstellten.

Bitcoin befindet sich derzeit im Übergang von der ersten Stufe der Monetarisierung zur zweiten Stufe. Es wird wahrscheinlich noch einige Jahre dauern, bis Bitcoin von einem beginnenden Wertaufbewahrungsmittel zu einem echten Tauschmittel wird und der Weg dorthin ist immer noch mit Risiken und Unsicherheiten verbunden. Es ist bemerkenswert, dass der gleiche Übergang bei Gold viele Jahrhunderte gedauert hat. Niemand hat bisher die Monetarisierung eines Gutes in Echtzeit gesehen (wie es bei Bitcoin geschieht), so dass es nur wenige Erfahrungen mit dem Weg gibt, den diese Monetarisierung nehmen wird.

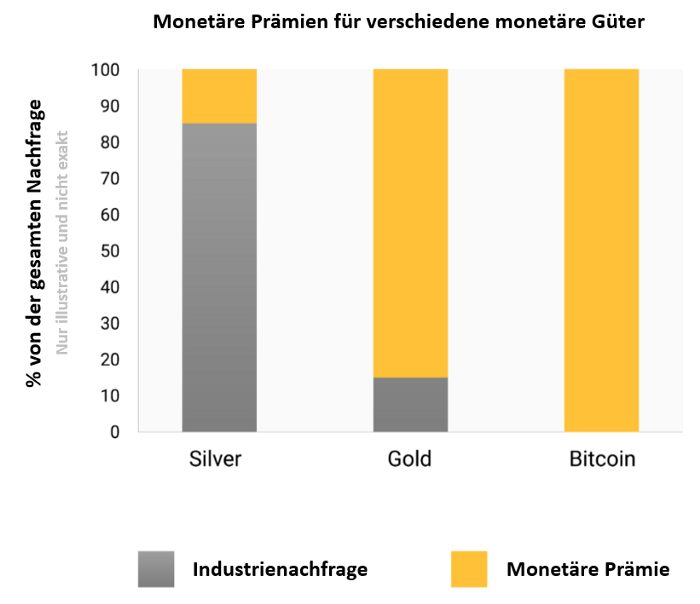

Während des Prozesses der Monetarisierung eines geldwerten Gutes wird dessen Kaufkraft ansteigen. Viele haben kommentiert, dass die Zunahme der Kaufkraft von Bitcoin den Anschein einer “Blase” erweckt. Während dieser Begriff oft abschätzig verwendet wird, um zu suggerieren, dass Bitcoin stark überbewertet ist, so ist er doch unbeabsichtigter Weise passend. Ein gemeinsames Merkmal aller monetären Güter ist, dass ihre Kaufkraft höher ist als es der eigentliche Nutzwert rechtfertigen würde. Tatsächlich haben historisch betrachtet viele monetäre Güter überhaupt keinen Nutzwert. Die Differenz zwischen dem Wert eines monetären Gutes und dem Nutzwert kann als “monetäre Prämie” betrachtet werden. Wenn ein monetäres Gut die (im obigen Abschnitt aufgeführten) Monetarisierungsstufen durchläuft, wird die monetäre Prämie steigen. Die Prämie bewegt sich jedoch nicht in einer geraden, vorhersehbaren Linie. Ein monetäres Gut X, das gerade monetarisiert wurde, kann von einem anderen monetären Gut Y übertroffen werden, welches besser als Geld geeignet ist und die monetäre Prämie von X kann fallen oder ganz verschwinden. Die monetäre Prämie von Silber verschwand fast vollständig im späten 19. Jahrhundert, als Regierungen auf der ganzen Welt es weitgehend als Geld zugunsten von Gold aufgaben.

Selbst wenn es keine externe Faktoren wie staatliche Eingriffe oder die Konkurrenz durch andere monetäre Güter gibt, wird die monetäre Prämie für ein neues Geld keinen vorhersehbaren Weg einschlagen. Der Ökonom Larry White beobachtete folgendes:

Das Problem mit der Geschichte einer Spekulationsblase ist natürlich, dass sie mit jedem Pfad den ein Preis nimmt vereinbar ist und somit keine Erklärung für einen bestimmten Preispfad liefert.

Der Prozess der Monetarisierung ist spieltheoretischer Natur. Jeder Marktteilnehmer versucht, die Gesamtnachfrage anderer Teilnehmer und damit die zukünftige monetäre Prämie zu antizipieren. Da die monetäre Prämie nicht an einen inhärenten Nutzen gebunden ist, tendieren die Marktteilnehmer dazu, sich bei der Entscheidung, ob ein monetäres Gut billig oder teuer ist und ob sie es kaufen oder verkaufen sollen, auf vergangene Preise zu stützen. Der Zusammenhang zwischen der aktuellen Nachfrage und den Preisen der Vergangenheit wird als “Pfadabhängigkeit” bezeichnet und ist vielleicht die größte Quelle der Verwirrung beim Verständnis der Preisbewegungen von monetären Gütern.

Wenn die Kaufkraft eines monetären Gutes mit zunehmender Akzeptanz zunimmt, verschieben sich die Erwartungen des Marktes an das, was “billig” und “teuer” ist, entsprechend. In ähnlicher Weise können sich die Erwartungen, wenn der Preis eines monetären Gutes abstürzt, zu der allgemeinen Überzeugung verlagern, dass frühere Preise “irrational” oder übertrieben hoch waren. Die Pfadabhängigkeit des Geldes wird durch die Worte des bekannten Wall Street-Fondsmanagers Josh Brown veranschaulicht:

Ich kaufte [Bitcoins] für etwa $2300 und der Wert verdoppelte sich schnell. Dann fing ich an zu sagen: “Ich kann nicht mehr davon kaufen”, als der Preis von Bitcoins stieg, obwohl das eine verankerte Meinung ist, die auf nichts anderem als dem Preis basiert, zu dem ich sie ursprünglich bekommen habe. Dann, als der Preis in der letzten Woche wegen einer chinesischen Razzia an den Börsen fiel, begann ich zu mir selbst zu sagen: “Oh gut, ich hoffe, es kracht gewaltig, damit ich mehr kaufen kann”.

Die Wahrheit ist, dass die Begriffe “billig” und “teuer” in Bezug auf monetäre Güter im Wesentlichen bedeutungslos sind. Der Preis eines monetären Gutes spiegelt nicht seinen Cashflow wider oder wie nützlich es ist, sondern ist ein Maß dafür, inwieweit es in den verschiedenen Rollen des Geldes benutzt wird.

Die Pfadabhängigkeit des Geldes wird noch dadurch erschwert, dass die Marktteilnehmer nicht nur als leidenschaftslose Beobachter agieren, die versuchen, in Erwartung künftiger Bewegungen der monetären Prämie zu kaufen oder zu verkaufen, sondern auch als aktive Evangelisten. Da es keine objektiv korrekte monetäre Prämie gibt, ist die Propagierung der überlegenen Eigenschaften eines monetären Gutes wirksamer als bei regulären Gütern, deren Wert letztlich am Cash-Flow oder an der Gebrauchsnachfrage verankert ist. Die religiöse Inbrunst der Teilnehmer am Bitcoin-Markt kann in verschiedenen Online-Foren beobachtet werden, in denen die Eigentümer aktiv die Vorteile von Bitcoin und den Reichtum, der durch Investitionen in Bitcoin erzielt werden kann, fördern. Zur Beobachtung des Bitcoin-Marktes kommentiert Leigh Drogen:

Du erkennst dies als eine Religion an – eine Geschichte, die wir uns alle erzählen und über die wir uns einig sind. Religion ist die Adoptionskurve, über die wir nachdenken sollten. Sie ist fast perfekt – sobald jemand einsteigt, erzählt er es allen und geht hinaus, um zu missionieren. Dann steigen deren Freunde ein und beginnen mit der Missionierung.

Während der Vergleich mit der Religion Bitcoin eine Aura des irrationalen Glaubens verleihen kann, ist es für den einzelnen Besitzer völlig rational, für ein überlegenes monetäres Gut zu missionieren, damit die Gesellschaft als ganzes irgendwann auf das überlegene Geld wechselt. Geld bildet die Grundlage für jeglichen Handel und alle Ersparnisse, so dass die Einführung einer überlegenen Geldform einen enormen multiplikativen Nutzen für die Vermögensbildung für alle Mitglieder einer Gesellschaft hat.

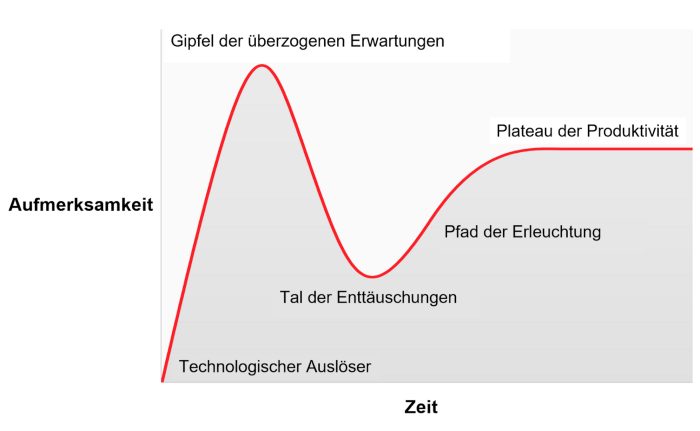

Es gibt zwar keine grundstätzlichen Regeln für den Weg, den ein monetäres Gut bei seiner Monetarisierung nimmt, doch hat sich in der relativ kurzen Geschichte der Monetarisierung von Bitcoin ein merkwürdiges Muster herauskristallisiert. Der Preis von Bitcoin scheint einem fraktalen Muster von zunehmender Größenordnung zu folgen, wobei jede Iteration des Fraktals der klassischen Form eines Gartner-Hype-Zyklus entspricht.

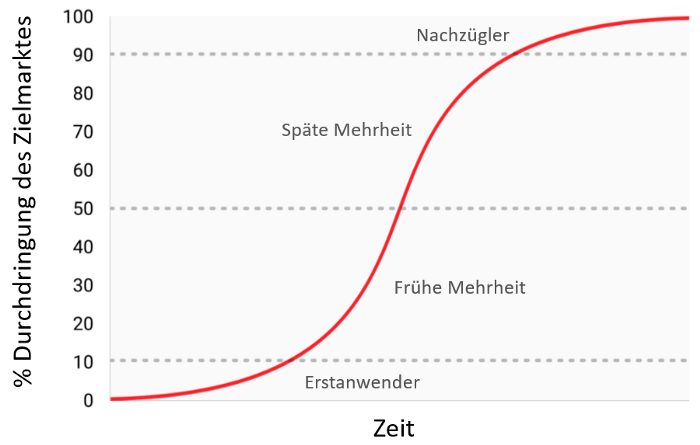

In seinem Artikel über die spekulative Bitcoin Adoption/Preis-Theorie stellt Michael Casey fest, dass die expandierenden Gartner-Hype-Zyklen Phasen einer Standard-S-Kurve der Adoption darstellen, der viele transformative Technologien folgten.

Jeder Gartner-Hype-Zyklus beginnt mit einem Ausbruch von Begeisterung für die neue Technologie und der Preis wird von den Marktteilnehmern nach oben getrieben. Die ersten Käufer in einem Gartner-Hype-Zyklus haben in der Regel eine starke Überzeugung von der transformativen Natur der Technologie, in die sie investieren. Schließlich erreicht der Markt ein Maximum an Begeisterung, da das Angebot an neuen Teilnehmern, die im Zyklus erreicht werden können, erschöpft ist. Der Kauf wird nun von Spekulanten dominiert, die mehr an schnellen Gewinnen und weniger an der zugrundeliegenden Technologie interessiert sind.

Nach dem Höhepunkt des Hype-Zyklus sinken die Preise rapide und die spekulative Leidenschaft wird durch Verzweiflung, öffentliche Verhöhnung und das Gefühl ersetzt, dass die Technologie überhaupt nicht transformativ war. Schließlich sinkt der Preis zu einem Tiefpunkt und bildet ein Plateau auf dem sich den ursprünglich fest überzeugten Investoren eine neue Gruppe anschließt. Diese Gruppe verkraftet die Folgen des Crashs und weiß die transformative Bedeutung der Technologie weiterhin zu schätzen.

Das Plateau besteht über einen längeren Zeitraum und bildet, wie Casey es nennt, ein “stabiles, langweiliges Tief”.Während des Plateaus wird das öffentliche Interesse an der Technologie nachlassen, aber sie wird sich weiter entwickeln und die Sammlung starker Gläubiger wird langsam wachsen. Dann wird eine neue Basis für die nächste Iteration des Hype-Zyklus geschaffen, da externe Beobachter erkennen, dass die Technologie nicht verschwindet und dass die Investition in sie nicht so riskant sein wird, wie es in der Crash-Phase des Zyklus schien. Der nächste Durchlauf des Hype-Zyklus wird eine viel größere Anzahl von Anwendern einbringen und weitaus massiver sein.

Nur sehr wenige Personen, die an einer Wiederholung eines Gartner-Hype-Zyklus teilnehmen, werden richtig voraussehen, wie hoch die Preise in diesem Zyklus sein werden. Die Preise erreichen in der Regel Niveaus, die den meisten Anlegern in den ersten Phasen des Zyklus absurd erscheinen würden. Wenn der Zyklus endet, wird eine Ursache gesucht, die für den Crash verantwortlich ist. Die angegebene Ursache (z.B. ein Zusammenbruch einer Handelsbörse bei Bitcoin) kann zwar ein auslösendes Ereignis sein, ist aber nicht der Hauptgrund für das Ende des Zyklus. Gartner-Hype-Zyklen enden wegen einer Erschöpfung, der im Zyklus erreichbaren Marktteilnehmer.

Es ist zu erkennen, dass Gold dem klassischen Muster eines Gartner-Hype-Zyklus von Ende der 1970er bis Anfang der 2000er Jahre folgte. Man könnte vermuten, dass der Hype-Zyklus eine dem Prozess der Monetarisierung innewohnende soziale Dynamik ist.

Seit der Einführung des ersten börsengehandelten Preises im Jahr 2010, hat der Bitcoin-Markt vier große Gartner-Hype-Zyklen erlebt. Im Nachhinein können wir die Preisspannen früherer Hype-Zyklen im Bitcoin-Markt genau identifizieren. Wir können auch qualitativ die Gruppe von Investoren identifizieren, die mit jedem Durchlauf der früheren Zyklen verbunden waren.

$0-$1 (2009-März 2011): Der erste Hype-Zyklus im Bitcoin-Markt wurde von Kryptographen, Informatikern und Cypherpunks dominiert, die bereits verstanden hatten welche Bedeutung die bahnbrechende Erfindung von Satoshi Nakamoto hat. Sie leisteten Pionierarbeit bei der Beseitigung technischer Fehler im Bitcoin-Protokoll.

$1-$30 (2009-Juli 2011): Der zweite Zyklus zog sowohl frühe Anwender neuer Technologien als auch einen stetigen Strom ideologisch motivierter Investoren an, die vom Potenzial eines staatenlosen Geldes begeistert waren. Libertäre wie Roger Ver wurden von Bitcoin aufgrund der Anti-Establishment-Aktivitäten angezogen, die bei einer weiten Verbreitung der Technologie möglich würden. Wences Casares, ein brillanter und gut vernetzter Unternehmer, war auch Teil des zweiten Bitcoin Hype-Zyklus. Er hat bei einigen der bekanntesten Technologen und Investoren im Silicon Valley für Bitcoin geworben.

$250-$1100 (April 2013-Dezember 2013): Der dritte Hype-Zyklus begann mit dem Einstieg früher privater und institutioneller Investoren. Sie waren bereit den horrend komplizierten und risikoreichen Liquiditätskanälen, über die bitcoins gekauft werden konnten, zu trotzen. Die wichtigste Liquiditätsquelle in diesem Zeitraum war die in Japan ansässige MtGox-Börse, die vom skrupellosen Mark Karpeles geleitet wurde. Er kam später für seine Rolle beim Zusammenbruch der Börse ins Gefängnis.

Es ist zu beachten, dass der Preisanstieg von Bitcoin während der oben genannten Hype-Zyklen weitgehend mit einer Erhöhung der Liquidität und der Leichtigkeit, mit der Anleger Bitcoins kaufen konnten, korreliert hat. Im ersten Hype-Zyklus gab es keine Börsen und der Erwerb von Bitcoins erfolgte hauptsächlich durch Mining oder durch direkten Austausch mit jemandem, der bereits Bitcoins geschürft hatte. Im zweiten Hype-Zyklus wurden rudimentäre Börsen verfügbar, aber die Beschaffung und Sicherung von Bitcoins aus diesen Börsen blieb für alle außer den technologisch versiertesten Investoren zu komplex. Auch im dritten Hype-Zyklus blieben erhebliche Hürden für Investoren, die Geld an MtGox überwiesen, um bitcoins zu erwerben. Banken zögerten sich mit der Börse zu befassen und Drittanbieter, die Überweisungen ermöglichten, waren oft inkompetent, kriminell oder beides. Außerdem mussten viele die es geschafft hatten Geld an MtGox zu überweisen, letztendlich Verluste hinnehmen, als die Börse gehackt und später geschlossen wurde.

Erst nach dem Zusammenbruch der MtGox-Börse und einer zweijährigen Preisflaute wurden reife und tiefe Liquiditätsquellen erschlossen. Beispiele sind regulierte Börsen wie der GDAX und OTC-Broker wie Cumberland Mining. Als 2016 der vierte Hype-Zyklus begann, war es für Privatanleger relativ einfach, bitcoins zu kaufen und zu sichern.

$1100–$19600? (2014–?):

Zum Zeitpunkt der Erstellung dieses Textes durchläuft der Bitcoin-Markt seinen vierten großen Hype-Zyklus. Die Teilnahme am aktuellen Hype-Zyklus wurde von dem dominiert, was Michael Casey als die “frühe Mehrheit” der privaten und institutionellen Anleger bezeichnete.

Mit der Vertiefung und Reifung der Liquiditätsquellen haben große institutionelle Investoren nun die Möglichkeit, über regulierte Terminmärkte zu beteiligen. Die Verfügbarkeit eines regulierten Terminmarktes ebnet den Weg für die Schaffung eines Bitcoin-ETFs, der dann in späteren Hype-Zyklen die “späte Mehrheit” und “Nachzügler” einführen wird.

Obwohl es unmöglich ist, die genaue Größe des aktuellen Hype-Zyklus vorherzusagen, wäre es sinnvoll zu vermuten, dass der Zyklus seinen Höhepunkt im Bereich von 20.000 bis 50.000 US-Dollar erreicht. Viel höher als diese Spanne und Bitcoin würde einen beträchtlichen Teil der gesamten Marktkapitalisierung von Gold erwirtschaften (Gold und Bitcoin hätten gleichwertige Marktkapitalisierungen zu einem Bitcoin-Preis von etwa 380.000 $ zum Zeitpunkt der Erstellung des Artikels). Ein erheblicher Teil der Marktkapitalisierung von Gold stammt von der Nachfrage der Zentralbanken und es ist unwahrscheinlich, dass Zentralbanken oder Nationalstaaten an genau diesem Hype-Zyklus teilnehmen werden.

Der letzte Gartner-Hype-Zyklus von Bitcoin beginnt, wenn Nationalstaaten anfangen, Bitcoins als Devisenreserve zu kaufen. Die Marktkapitalisierung von Bitcoin ist derzeit zu gering, als dass es für die meisten Länder als eine sinnvolle Ergänzung der Reserven angesehen werden könnte. Wenn jedoch das Interesse des Privatsektors die Marktkapitalisierung von Bitcoin zur Billionen Dollar Grenze treibt, wird Bitcoin liquide genug sein, sodass die meisten Staaten in den Markt eintreten können. Der erste Staat, der offiziell Bitcoins zu seinen Reserven hinzufügt, wird wahrscheinlich eine Massenpanik auslösen, worauf hin andere Zentralbanken auch anfangen werden Bitcoins zu kaufen. Die Staaten, die am frühesten Bitcoin adoptieren, werden den größten finanziellen Nutzen haben, falls Bitcoin zu einer globalen Reservewährung wird. Leider werden es wahrscheinlich die Staaten mit der stärksten Exekutivgewalt – Diktaturen wie Nordkorea – sein, die bei der Akkumulation von Bitcoins am schnellsten vorankommen werden. Das Unvermögen zu erkennen, dass derlei Staaten ihre finanzielle Position stärken vereint mit der sowieso schwachen Exekutive in den westlichen Demokratien, wird dafür sorgen, dass sie bei der Ansammlung von Bitcoins als Reserve zögern werden und schließlich nur die Nachzügler sein werden.

Es ist äußerst ironisch, dass die USA derzeit eine der Nationen ist, die in ihrer Regulierungsposition gegenüber Bitcoin am offensten ist, während China und Russland am feindlichsten sind. Die USA riskieren ihre geopolitische Position zu verlieren, wenn Bitcoin den Dollar als Reservewährung der Welt ersetzen würde. In den 1960er Jahren kritisierte Charles de Gaulle das “exorbitante Privileg” der USA durch die internationale Währungsordnung, die sie mit dem Bretton-Woods-Abkommen von 1944 geschaffen hatten. Die russische und chinesische Regierung sind sich den geostrategischen Vorteilen von Bitcoin als Reservewährung noch nicht bewusst und beschäftigen sich derzeit lieber mit den möglichen Auswirkungen auf ihre Binnenmärkte. Wie de Gaulle in den 1960er Jahren, der damit drohte, den klassischen Goldstandard als Reaktion auf das exorbitante Privileg der USA wiederherzustellen, werden die Chinesen und Russen mit der Zeit die Vorteile einer großen Reserveposition in einem nichtstaatlichen Wertaufbewahrungsmittel erkennen. Da sich die größte Konzentration an Mining Infrastruktur in China befindet, hat der chinesische Staat bereits einen deutlichen Vorteil in seinem Potenzial, Bitcoins zu seinen Reserven hinzuzufügen.

Die USA sind stolz darauf eine Nation von Erfindern zu sein, wobei das Silicon Valley ein Kronjuwel der US-Wirtschaft ist. Bisher hat das Silicon Valley das Gespräch mit den Regulierungsbehörden über die Position, die sie gegenüber Bitcoin einnehmen sollten, weitgehend dominiert. Allerdings haben der Bankensektor und die US-Notenbank mittlerweile eine erste Ahnung von der existentiellen Bedrohung, die Bitcoin für die US-Geldpolitik darstellt, falls Bitcoin zu einer globalen Reservewährung werden sollte. Das Wall Street Journal, das bekanntlich als Sprachrohr der Federal Reserve fungiert, veröffentlichte einen Kommentar über die Bedrohung, die Bitcoin für die US-Geldpolitik darstellt:

Es besteht noch eine weitere Gefahr, die aus Sicht der Zentralbanken und Regulierungsbehörden vielleicht noch gravierender ist: Bitcoin könnte nicht zusammenbrechen. Wenn der spekulative Eifer in der Kryptowährung nur der Vorläufer dafür ist, dass sie in großem Umfang als Alternative zum Dollar verwendet wird, wird sie das Geldmonopol der Zentralbanken bedrohen.

In den kommenden Jahren wird es einen großen Kampf zwischen Unternehmern und Innovatoren im Silicon Valley geben, die versuchen werden, Bitcoin frei von staatlicher Kontrolle zu halten, und dem Bankgewerbe und den Zentralbanken, die alles in ihrer Macht Stehende tun werden, um Bitcoin zu regulieren, um zu verhindern, dass ihre Befugnisse in Bezug auf Industrie und Geldausgabe gestört werden.

Ein monetäres Gut kann nicht dazu übergehen, ein allgemein akzeptiertes Tauschmittel (die ökonomische Standarddefinition von “Geld”) zu sein, bevor es nicht allgemein wertgeschätzt wird. Der in sich logische Grund dafür ist, dass ein nicht wertgeschätztes Gut im Handel nicht akzeptiert wird. Während der Entwicklung zu einem Wertspeicher wird auch die Kaufkraft von Bitcoins steigen, was zu Opportunitätskosten bei der Verwendung im Austausch führt. Erst wenn die Opportunitätskosten für die Aufgabe eines Wertspeichers auf ein angemessenes niedriges Niveau sinken, kann es zu einem allgemein akzeptierten Tauschmittel werden.

Genauer gesagt wird ein monetäres Gut nur dann als Tauschmittel geeignet sein, wenn die Summe der Opportunitätskosten und der Transaktionskosten für seine Verwendung im Handel unter die Kosten für die Abwicklung eines Handels ohne dieses Gut fällt.

In einer auf Tauschhandel basierenden Gesellschaft kann der Übergang von einem Wertgut zu einem Tauschmittel auch dann stattfinden, wenn die Kaufkraft des monetären Gutes zunimmt, weil die Transaktionskosten des Tauschhandels extrem hoch sind. In einer entwickelten Wirtschaft, in der die Transaktionskosten niedrig sind, ist es möglich, einen entstehenden und schnell wachsenden Wertspeicher wie Bitcoin als Tauschmittel zu nutzen, wenn auch in sehr begrenztem Umfang. Ein Beispiel ist der illegale Drogenmarkt, wo Käufer bereit sind die Möglichkeit zu opfern, Bitcoins zu halten, um das erhebliche Risiko des Kaufs von Drogen in Fiatgeld zu minimieren.

Es gibt jedoch erhebliche institutionelle Barrieren, damit ein entstehender Wertspeicher in einer entwickelten Gesellschaft zu einem allgemein akzeptierten Tauschmittel wird. Staaten nutzen Steuern als wirksames Mittel, um ihr souveränes Geld davor zu schützen, durch konkurrierende monetäre Güter verdrängt zu werden. Ein souveränes Geld genießt nicht nur den Vorteil einer konstanten Nachfragequelle, da die Steuern nur in ihm überwiesen werden können, sondern wird auch darin bevorteilt, dass konkurrierende monetäre Güter besteuert werden beim Umtausch in einen anderen Wert. Diese letztgenannte Art der Besteuerung schafft erhebliche Verluste bei der Nutzung eines Wertspeichers als Tauschmittel.

Die Benachteiligung marktbasierter monetärer Güter ist jedoch kein unüberwindbares Hindernis für ihre Annahme als allgemein anerkanntes Tauschmittel. Wenn das Vertrauen in ein souveränes Geld verloren geht, kann sein Wert in einem als Hyperinflation bezeichneten Prozess zusammenbrechen.

Wenn ein staatliches Geld hyperinflationiert, sinkt sein Wert zunächst gegenüber den liquidesten Gütern der Gesellschaft. Dazu gehören z.B. Gold oder der US Dollar, falls diese verfügbar sind. Wenn keine liquiden Güter verfügbar sind oder ihr Angebot begrenzt ist, bricht ein hyperinflationäres Geld gegen reale Güter wie Immobilien und Rohstoffe zusammen. Das archetypische Bild einer Hyperinflation ist ein leeres Lebensmittelgeschäft, da die Verbraucher vor dem rasch abnehmenden Wert des Geldes ihrer Nation fliehen.

Irgendwann, wenn der Glaube während einer Hyperinflation völlig verloren geht, wird das staatliche Geld von niemandem mehr akzeptiert werden, und die Gesellschaft wird entweder zum Tauschhandel übergehen oder diese Landeswährung wird als Tauschmittel vollständig ersetzt. Ein Beispiel für diesen Prozess war die Ablösung des Simbabwe-Dollars durch den US-Dollar. Der Austausch der Nationalwährung durch eine ausländische Währung wird durch die Knappheit des ausländischen Geldes und das Fehlen ausländischer Bankinstitute zur Liquiditätsversorgung erschwert.

Bitcoin kann problemlos über Staatsgrenzen hinweg gesendet werden und funktioniert auch ohne Bankensystem, was es zu einem idealen monetären Gut für diejenigen macht, die von Hyperinflation betroffen sind. Während Fiatwährungen in den kommenden Jahren weiterhin ihrem historischen Trend zur Wertlosigkeit folgen, wird Bitcoin zu einer immer beliebteren Wahl für globale Ersparnisse werden. Wenn die Währung einer Nation aufgegeben und durch Bitcoin ersetzt wird, wird Bitcoin sich von einem Wertspeicher in dieser Gesellschaft zu einem allgemein anerkannten Tauschmittel entwickelt haben. Daniel Krawisz beschrieb diesen Prozess als “Hyperbitcoinisation”.

Ein Großteil dieses Artikels hat sich auf den monetären Charakter von Bitcoin konzentriert. Mit dieser Grundlage können wir uns nun einigen der am häufigsten geäußerten Missverständnisse gegenüber Bitcoin widmen.

Bitcoin weist, wie alle marktbasierten monetären Güter, eine monetäre Prämie auf. Diese monetäre Prämie ist es, die die häufige Kritik hervorruft, dass Bitcoin eine “Blase” sei. Allerdings weisen alle monetären Güter eine monetäre Prämie auf. Tatsächlich ist diese Prämie (der Aufschlag auf den Preis der Nutzen-Nachfrage) das bestimmende Merkmal aller Gelder. Mit anderen Worten, Geld ist immer und überall eine Blase. Paradoxerweise ist ein monetäres Gut sowohl eine Blase als auch unterbewertet, wenn es sich im Anfangsstadium seiner Einführung zur Verwendung als Geld befindet.

Die Volatilität des Preises von Bitcoin ist eine Funktion seiner Entstehung. In den ersten Jahren seines Bestehens verhielt sich Bitcoin wie eine Penny-Stock und jeder große Käufer — wie die Winklevoss Zwillinge — konnte einen großen Preisanstieg verursachen. Da Adoption und Liquidität im Laufe der Jahre zugenommen haben, hat sich die Volatilität von Bitcoin entsprechend verringert. Wenn Bitcoin die Marktkapitalisierung von Gold erreicht, wird es eine ähnliche Volatilität aufweisen. Wenn Bitcoin die Marktkapitalisierung von Gold übertrifft, wird seine Volatilität auf ein Niveau sinken, das es als weit verbeitetes Tauschmittel geeignet macht. Wie bereits erwähnt, erfolgt die Monetarisierung von Bitcoin in einer Reihe von Gartner-Hype-Zyklen. Die Volatilität ist zur Zeit der Plateauphase des Hype-Zyklus am geringsten und während der Spitzen- und Crashphase des Zyklus am höchsten. Jeder Hype-Zyklus hat eine geringere Volatilität als die vorherigen, da die Liquidität des Marktes zunimmt.

Eine kürzlich geäußerte Kritik am Bitcoin-Netzwerk lautet, dass die steigenden Gebühren für die Übertragung von Bitcoins es als Zahlungssystem ungeeignet machen. Das Wachstum der Gebühren ist jedoch gesund und zu erwarten. Transaktionsgebühren sind die anfallenden Kosten, um Bitcoin Miner zu bezahlen, welche das Netzwerk durch die Verarbeitung von Transaktionen sichern. Miner können entweder durch Transaktionsgebühren oder durch Blockprämien bezahlt werden, die eine inflationäre Subvention sind, welche von den derzeitigen Bitcoin-Besitzern getragen wird.

Angesichts der festgelegten Geldpolitik von Bitcoin — einer Geldpolitik, die es zum idealen Wertaufbewahrungsmittel macht — werden die Blockprämien schließlich auf Null sinken und das Netzwerk muss letztlich mit Transaktionsgebühren abgesichert werden. Ein Netzwerk mit “niedrigen” Gebühren ist ein Netzwerk mit wenig Sicherheit und Anfälligkeit für externe Zensur. Diejenigen, die die niedrigen Gebühren für Bitcoin-Alternativen ankündigen, beschreiben unwissentlich die Schwäche dieser sogenannten “Altcoins”.

Die Wurzel der Kritik an den “hohen” Transaktionsgebühren von Bitcoin ist die Überzeugung, dass Bitcoin zuerst ein Zahlungssystem und später ein Wertspeicher werden sollte. Wie wir bei den Ursprüngen des Geldes gesehen haben, zäumt dieser Glaube jedoch das Pferd von hinten auf. Erst wenn Bitcoin zu einem fest etablierten Wertspeicher geworden ist, wird es als Tauschmittel geeignet sein. Sobald die Opportunitätskosten für den Handel mit Bitcoins auf einem Niveau liegen, auf dem sie als Tauschmittel geeignet sind, werden die meisten Geschäfte nicht mehr im Bitcoin-Netzwerk selbst, sondern in Netzwerken der zweiten Ebene mit viel niedrigeren Gebühren stattfinden. Netzwerke auf einer zweiten Ebene wie das Lightning-Netzwerk, stellen das moderne Äquivalent zu den Schuldscheinen dar, mit denen im 19. Jahrhundert Titel für Gold übertragen wurden. Schuldscheine wurden von Banken verwendet, da die Übertragung des zugrunde liegenden Edelmetalls weitaus teurer war als die Übertragung der Note, welche Anspruch auf eine bestimmte Menge Gold auf der Bank darstellte.

Im Gegensatz zu Schuldscheinen ermöglicht das Lightning Netzwerk jedoch den Transfer von Bitcoins zu geringen Kosten, während es wenig oder gar kein Vertrauen von Dritten, wie z.B. Banken, erfordert. Die Entwicklung des Lightning-Netzwerks ist eine äußerst wichtige technische Neuerung in der Geschichte von Bitcoin, und sein Wert wird sich zeigen, wenn es in den kommenden Jahren entwickelt und eingeführt wird.

Da es ein Open-Source-Softwareprotokoll ist, war es schon immer möglich, die Software von Bitcoin zu kopieren und das Netzwerk nachzuahmen. Im Laufe der Jahre sind viele Nachahmer entstanden,

von Ersatzfaksimiles wie Litecoin bis hin zu komplexen Varianten wie Ethereum, die versprechen, beliebig komplexe vertragliche Vereinbarungen unter Verwendung eines verteilten Rechensystems zu ermöglichen. Eine häufige Investitionskritik an Bitcoin ist, dass es seinen Wert nicht erhalten kann, wenn leicht Konkurrenten geschaffen werden können, die in der Lage sind, die neuesten Innovationen und Softwarefunktionen zu integrieren.

Der Trugschluss in dieser Argumentation besteht darin, dass der im Laufe der Jahre entstandene Netzwerkeffekt von Bitcoin als erste dominante Kryptowährung vernachlässigt wird. Der Netzwerkeffekt ist ein wichtiges Merkmal, da die Nutzung des am weitesten verbreiteten Netzwerkes einen erheblichen Vorteil bringt. Insbesondere für Technologien, die einen Netzwerkeffekt brauchen um erfolgreich zu sein, ist dieser bei weitem das wichtigste Merkmal.

Der Netzwerkeffekt für Bitcoin umfasst die Liquidität seines Marktes, die Anzahl der Personen die ihn besitzen und die Gemeinschaft der Entwickler, welche die Software und das Markenbewusstsein pflegen und verbessern. Große Investoren, einschließlich der Nationalstaaten, werden den liquidesten Markt suchen, damit sie schnell in den Markt ein- und austreten können ohne den Preis zu beeinflussen. Die Entwickler werden sich der dominanten Entwicklungsgemeinschaft zuwenden, die über die besten Talente verfügt und so die Stärke dieser Gemeinschaft erhöhen. Die Markenbekanntheit erhöht sich automatisch, da Möchtegern-Konkurrenten von Bitcoin immer im Kontext von Bitcoin selbst erwähnt werden.

Im Laufe des Jahres 2017 entstand ein Trend, nicht nur die Software von Bitcoin zu imitieren, sondern die gesamte Geschichte der vergangenen Transaktionen (die so genannte Blockchain) zu kopieren. Durch das Kopieren der Blockchain von Bitcoin bis zu einem bestimmten Punkt und die anschließende Abspaltung in ein neues Netzwerk, in einem als “Forking” (“Gabelung”) bekannten Prozess, konnten die Konkurrenten von Bitcoin das Problem der Verteilung ihres Tokens an eine große Nutzerbasis lösen.

Die bedeutsamste Abspaltung dieser Art fand am 1. August 2017 statt, als ein neues Netzwerk namens Bitcoin Cash (BCash) geschaffen wurde. Ein Besitzer von “n” Bitcoins vor dem 1. August 2017 würde dann sowohl “n” Bitcoins als auch “n” BCash-Token besitzen. Die kleine, aber feine Gemeinschaft der BCash-Anhänger hat unermüdlich versucht, sich die Markenbekanntheit von Bitcoin anzueignen, sowohl durch die Benennung ihres neuen Netzwerks als auch durch eine Kampagne, um Neulinge im Bitcoin-Markt davon zu überzeugen, dass Bcash der “echte” Bitcoin ist. Diese Versuche sind weitgehend gescheitert und dieses Scheitern spiegelt sich in der Marktkapitalisierung der beiden Netzwerke wider. Für neue Investoren besteht jedoch nach wie vor ein offensichtliche Risiko, dass ein Wettbewerber Bitcoin und seine Blockchain klonen und es in der Marktkapitalisierung überholen und damit de-facto zu “echten” Bitcoin werden könnte.

Eine wichtige Regel lässt sich an den größten Forks ablesen, die sowohl im Bitcoin- als auch im Ethereum-Netzwerk passiert sind. Der Großteil der Marktkapitalisierung wird sich auf dem Netzwerk ansiedeln, das die hochkarätigste und aktivste Entwickler-Community beibehält. Denn obwohl Bitcoin als ein sich in der Entstehung befindendes monetäres Gut angesehen werden kann, ist es auch ein auf Software basierendes Computernetzwerk, das gewartet und verbessert werden muss. Der Kauf von Token eines Netzwerkes, das wenig oder unerfahrenen Entwickler-Support hat, würde dem Kauf eines Klons von Microsoft Windows gleichkommen, der nicht von den besten Entwicklern von Microsoft unterstützt wird. Aus der Geschichte der Forks im Jahre 2017 geht hervor, dass die besten und erfahrensten Informatiker und Kryptographen sich der Arbeit am ursprünglichen Bitcoin verschrieben haben und nicht der wachsenden Legionen von Nachahmern, die daraus entstanden sind.

Obwohl die übliche Kritik an Bitcoin in den Medien und in der Wirtschaft fehl am Platz ist und auf einem mangelhaften Verständnis von Geld basiert, gibt es reale und erhebliche Risiken bei Investitionen in Bitcoin. Es wäre ratsam, dass ein zukünftiger Bitcoin-Investor diese Risiken versteht und abwägt, bevor er eine Investition in Betracht zieht.

Das Bitcoin-Protokoll und die kryptographischen Fundamente, auf denen es basiert, könnten einen Designfehler aufweisen oder mit der Entwicklung von Quantencomputern unsicher gemacht werden. Wenn ein Fehler im Protokoll gefunden wird oder neue leistungsfähigere Rechner das Knacken der zugrunde liegenden Kryptographie ermöglichen, kann der Glaube an Bitcoin stark beeinträchtigt werden. Das Protokollrisiko war in den ersten Jahren der Entwicklung am größten, als es selbst für erfahrene Kryptographen noch unklar war, ob Satoshi Nakamoto tatsächlich eine Lösung für das Problem der byzantinischen Generäle gefunden hatte. Die Besorgnis über schwerwiegende Fehler im Bitcoin-Protokoll hat sich im Laufe der Jahre zerstreut, aber aufgrund seines technologischen Charakters wird das Protokollrisiko für Bitcoin immer bestehen bleiben, wenn auch nur als höchst unwahrscheinliches Risiko.

Als dezentrales Gut hat Bitcoin ein bemerkenswertes Maß an Widerstandsfähigkeit gegenüber zahlreichen Versuchen verschiedener Regierungen bewiesen, es zu regulieren oder abzuschalten. Die Handelsplattformen an denen Bitcoins gegen Fiat-Währungen gehandelt werden, sind jedoch stark zentralisiert und anfällig für die Regulierung und Schließung. Ohne diese Börsen und die Bereitschaft des Bankensystems, mit ihnen Geschäfte zu machen, wäre der Prozess der Monetarisierung von Bitcoin stark beeinträchtigt, wenn nicht sogar vollständig gestoppt. Während es für Bitcoin alternative Liquiditätsquellen gibt, wie z.B. außerbörsliche Broker und dezentrale Märkte für den Kauf und Verkauf von Bitcoins (wie localbitcoins.com), doch der kritische Prozess der Preisfindung findet an den liquidesten Börsen statt, die alle zentralisiert sind.

Zur Eindämmung des Risikos geschlossen zu werden, nutzen Kryptobörsen die Möglichkeit in Länder mit vorteilhafter Regulierung umzuziehen und “Gerichtsbarkeit-Arbitrage” zu betreiben. Binance, eine wichtige Börse, die in China gegründet wurde, zog nach Japan, nachdem die chinesische Regierung ihre Aktivitäten in China verboten hatte. Die nationalen Regierungen schrecken jedoch auch davor zurück, eine aufstrebende Industrie zu ersticken, die sich als so folgenreich wie das Internet erweisen könnte. Bei einem Verbot, würden Länder anderen Ländern, die kein solches Verbot einführen einen Wettbewerbsvorteil verschaffen.

Nur mit einer koordinierten globalen Abschaltung aller Bitcoin-Börsen, könnte der Prozess der Monetarisierung vollständig gestoppt werden. Der Wettlauf um die Verbreitung von Bitcoin ist im Gange, so dass eine vollständige Abschaltung ebenso politisch undurchführbar wird, wie eine vollständige Abschaltung des Internets. Die Möglichkeit einer solchen Abschaltung ist jedoch noch real und muss in die Risiken einer Investition in Bitcoin einbezogen werden. Wie im vorherigen Abschnitt über den Eintritt von Nationalstaaten diskutiert wurde, erkennen die nationalen Regierungen allmählich die Bedrohung, die eine nichtstaatliche, zensurresistente, digitale Währung für ihre Geldpolitik darstellt. Es ist eine offene Frage, ob sie auf diese Bedrohung reagieren werden bevor sich Bitcoin so fest etabliert hat, dass sich ein politisches Vorgehen dagegen als nicht mehr effektiv erweist.

Die offene und transparente Natur der Bitcoin-Blockchain ermöglicht es Staaten, bestimmte Bitcoins, durch ihren Einsatz in verbotenen Aktivitäten, als “verschmutzt” zu markieren. Obwohl die Zensurresistenz von Bitcoin auf der Protokollebene die Übertragung dieser Bitcoins ermöglicht, könnten Gesetze für Börsen und Händler geschaffen werden, welche die Annahme solcher Bitcoins verbieten würde. Bitcoin würde dann eine der wichtigsten Eigenschaften eines monetären Gutes verlieren: die Fungibilität.

Um die Fungibilität von Bitcoin zu verbessern, müssen auf Protokollebene Modifikationen vorgenommen werden, welche die Privatsphäre von Transaktionen verbessern. Während es in dieser Hinsicht neue Entwicklungen gibt, bei denen die digitalen Währungen Monero und Zcash Pionierarbeit geleistet haben, gibt es große technologische Zielkonflikte zwischen der Effizienz und Komplexität von Bitcoin und dessen Privatsphäre. Es bleibt eine offene Frage, ob Bitcoin mit Privatsphäre fördernden Funktionen in einer Weise ausgestattet werden kann, die seinen Nutzen als Geld nicht auf andere Weise beeinträchtigt.

Bitcoin ist ein Geld im Anfangsstadium, das sich von der Sammlerstück-Phase der Monetarisierung zu einem Wertaufbewahrungsmittel entwickelt. Als nichtstaatliches monetäres Gut ist es möglich, dass Bitcoin irgendwann in der Zukunft zu einem globalen Geld wird, ähnlich wie Gold während des klassischen Goldstandards des 19. Jahrhunderts. Die Adoption von Bitcoin als globales Geld wäre exakt das bullische Szenario für Bitcoin und wurde bereits 2010 von Satoshi Nakamoto in einem E-Mail-Austausch mit Mike Hearn artikuliert:

Wenn man sich vorstellt, dass Bitcoins nur für einen Bruchteil des Welthandels verwendet werden und es trotzdem nur 21 Millionen für die ganze Welt geben wird, muss eine Einheit dieser 21 Millionen extrem wertvoll sein.

Dieses Szenario wurde von dem brillanten Kryptographen Hal Finney, dem Empfänger der ersten von Nakamoto versendeten Bitcoins, kurz nach der Ankündigung der ersten funktionierenden Bitcoin-Software, noch deutlicher gemacht:

Stell dir vor, das Bitcoin erfolgreich wird und sich als dominantes Zahlungssystem etabliert, welches weltweit im Einsatz ist. Dann sollte der Gesamtwert der Währung gleich dem Gesamtwert des gesamten Vermögens der Welt sein. Aktuelle Schätzungen des gesamten weltweiten Haushaltsvermögens die ich gefunden habe, reichen von $100 Billionen bis $300 Billionen. Bei 20 Millionen Bitcoins ergibt das für jeden Coin einen Wert von etwa $10 Millionen.

Selbst wenn Bitcoin nicht zu einem vollwertigen globalen Geld werden sollte und einfach mit Gold als nichtstaatlicher Wertspeicher konkurrieren würde, ist es derzeit massiv unterbewertet. Die Abbildung der Marktkapitalisierung des vorhandenen oberirdischen Goldangebots (ca. 8 Billionen Dollar) auf ein maximales Bitcoin-Angebot von 21 Millionen Münzen ergibt einen Wert von ca. 380.000 Dollar pro Bitcoin. Wie wir in den vorangegangenen Abschnitten gesehen haben, ist Bitcoin für die Attribute, die ein monetäres Gut als Wertaufbewahrungsmittel geeignet machen, Gold entlang jeder Kategorie mit Ausnahme der etablierten Geschichte überlegen. Im Laufe der Zeit, wenn der Lindy-Effekt seine Wirkung entfaltet, wird die etablierte Geschichte kein Wettbewerbsvorteil mehr für Gold sein. Daher ist es nicht übertrieben zu erwarten, dass Bitcoin sich der Marktkapitalisierung von Gold im nächsten Jahrzehnt nähern und diese vielleicht sogar übertreffen wird.

Ein Vorbehalt zu dieser These ist, dass ein großer Teil der Marktkapitalisierung von Gold von Zentralbanken kommt, die es als Wertaufbewahrungsmittel halten. Damit Bitcoin die Marktkapitalisierung von Gold erreichen oder übertreffen kann, ist eine gewisse Beteiligung der Nationalstaaten erforderlich. Ob sich die westlichen Demokratien an der Adoption von Bitcoin beteiligen werden ist unklar. Es ist wahrscheinlicher und zu bedauern, dass Diktaturen ohne Einfluss und Kleptokratien die ersten Nationen sein werden, die in den Bitcoin-Markt eintreten.

Wenn keine Staaten am Bitcoin-Markt teilnehmen, bleibt für Bitcoin immer noch ein optimistisches Szenario. Als nichtstaatlicher Wertspeicher, der nur von Privatanlegern und institutionellen Investoren genutzt wird, befindet sich Bitcoin noch in einem frühen Stadium seiner Entwicklung — die so genannte “frühe Mehrheit” tritt nun in den Markt ein, während die späte Mehrheit und die Nachzügler noch Jahre davon entfernt sind. Mit einer breiteren Beteiligung von Privatanlegern und insbesondere institutionellen Investoren ist ein Preisniveau zwischen $100.000 und $200.000 US-Dollar möglich.

Der Besitz von Bitcoins ist eine der wenigen asymmetrischen Wetten, an denen Menschen auf der ganzen Welt teilnehmen können. Ähnlich wie bei einer Call-Option ist der Verlust eines Investors auf 1x begrenzt, während seine potenzielle Vermögensvermehrung immer noch 100x oder mehr beträgt. Bitcoin ist die erste wirklich globale Blase, deren Größe und Umfang nur durch den Wunsch der Bürger weltweit begrenzt ist, ihre Ersparnisse vor den Launen des wirtschaftlichen Missmanagements der Regierungen zu schützen. Tatsächlich stieg Bitcoin wie ein Phönix aus der Asche der globalen Finanzkrise 2008 — eine Katastrophe, die durch die Politik von Zentralbanken wie der Federal Reserve ausgelöst wurde.

Über die finanziellen Argumente für Bitcoin hinaus wird sein Aufstieg zu einem nichtstaatlichen Wertaufbewahrungsmittel tiefgreifende geopolitische Konsequenzen haben. Eine globale, nichtinflationäre Reservewährung wird die Nationalstaaten zwingen, ihren primären Finanzierungsmechanismus von der Inflation auf direkte Steuern umzustellen, was politisch weit weniger schmackhaft ist. Die Staaten werden auf eine Größe schrumpfen, welche sich durch die Erhebung von Steuern finanzieren lässt. Darüber hinaus wird der Welthandel in einer Weise geregelt, die Charles de Gaulles Bestreben befriedigt, dass keine Nation gegenüber einer anderen privilegiert sein sollte:

Wir halten es für notwendig, dass der internationale Handel, wie es vor den großen Tragödien in der Welt der Fall war, auf einer unbestreitbaren monetären Basis eingerichtet wird, die nicht das Zeichen eines bestimmten Landes trägt.

In 50 Jahren wird diese Geldbasis Bitcoin heißen.